Нынешний бычий рынок, стартовавший в октябре 2022 года, уже продемонстрировал впечатляющий рост индекса S&P 500 почти на 70%, несмотря на многочисленные испытания, с которыми столкнулась мировая экономика. Высокая инфляция, политическая нестабильность, снижение кредитного рейтинга США, торговые войны и новые тарифы — все это создавало значительное давление на рынки. Но сейчас перед инвесторами стоит новый и сложный вызов — обострение военного конфликта на Ближнем Востоке и участие в нем США, которые могут существенно повлиять на дальнейшее развитие финансового рынка. Геополитические риски всегда служат мощным фактором неопределенности для глобальных рынков. Текущая ситуация привлекает особое внимание к вероятности эскалации конфликта: возможные удары по военным объектам США, ответные меры и вмешательство сторонних игроков, таких как Китай и Россия, способны серьезно подорвать уверенность инвесторов.

В таких условиях на первый план выходят не только динамика акций, но и поведение нефти, золота и американского доллара. Нефтяные котировки в краткосрочной перспективе, вероятно, вырастут из-за угрозы сокращения поставок, золото сохранит статус «тихой гавани», а доллар усилится на фоне притока капитала в безопасные активы. Однако для устойчивости бычьего рынка важна не только геополитика, но и фундаментальные показатели экономики. На сегодня уровень занятости в США остается высоким, что свидетельствует о здоровье трудового рынка. Компании продолжают показывать рост прибыли, а процентные ставки пока имеют потенциал к снижению, что способствует привлечению инвестиций и поддержанию оптимизма на рынке.

Все эти факторы создают условия для сохранения положительной динамики основных индексов в среднесрочной перспективе. Тем не менее, существенная неопределенность связана именно с ходом и исходом конфликта на Ближнем Востоке. Исход этих событий будет определять дальнейшие сценарии развития финансовых рынков. Быстрое разрешение кризиса может вернуть инвесторов к рисковым активам и продолжить текущий рост S&P 500. Затяжной конфликт может вызвать отток капитала в более надёжные инструменты, ухудшить экономические показатели и подорвать доверие к акциям.

Нефтяной рынок в таком контексте заслуживает отдельного внимания. Срыв или ограничение поставок стран Персидского залива может привести к значительному повышению цен, что в свою очередь станет негативным фактором для мировой экономики. Рост стоимости энергоносителей оказывает давление на потребительские расходы, увеличивает инфляцию и снижает прибыль компаний, особенно в сегментах, чувствительных к сырьевым ценам. В свою очередь, рост цен на нефть может поспособствовать притоку инвестиций в энергетику и компании, связанные с добычей и переработкой ресурсов. Золото в текущих условиях сохраняет репутацию классического безопасного убежища.

В периоды геополитической напряжённости и рыночной волатильности инвесторы традиционно обращаются к этому активу, что поддерживает его цену. Укрепление доллара вместе с ростом привлекательности золота отражает ожидания рынков о рисках и необходимости диверсификации портфелей. Экономическая политика в США также играет ключевую роль в формировании рыночной конъюнктуры. Сегодняшняя ситуация позволяет предположить возможность дальнейшего снижения процентных ставок, что благоприятно для корпоративного кредитования и инвестиций. Однако инфляционные риски остаются, и при усугублении внешних шоков Федеральная резервная система может пересмотреть свои решения.

Баланс между сдерживанием инфляции и поддержкой экономического роста станет для регуляторов центральной задачей. Особое внимание стоит уделить реакции азиатских и европейских рынков на текущий кризис. Мнения и действия Китая и России могут кардинально изменить геополитическую динамику и оказать косвенное влияние на американский рынок. Участие этих крупных игроков в конфликте или поддержка одной из сторон усложнит прогнозы и увеличит неопределённость. Внутренний спрос, потребительское поведение и корпоративные инвестиционные планы подлежат тщательному анализу, поскольку именно они определяют устойчивость экономики к внешним потрясениям.

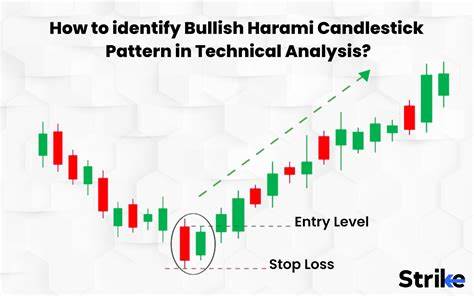

Поддержание здоровья рынка труда и выплат по заработной плате создаёт основу для дальнейшего экономического роста, несмотря на внешние риски. Диверсификация инвестиционных портфелей и стратегия управления рисками во времена неопределённости становятся насущной задачей для инвесторов всех уровней. Учет геополитических угроз, макроэкономических тенденций и технических индикаторов поможет выстроить сбалансированный подход, направленный на минимизацию потерь и использование возможностей. Таким образом, текущий бычий рынок проходит новый серьёзный тест — способность справиться с нарастающими вызовами, обусловленными комплексом внешних и внутренних факторов. Во многом успех сохранения положительной динамики будет зависеть от скорости разрешения международного конфликта, реакции регуляторов и способности экономических систем адаптироваться к меняющейся реальности.

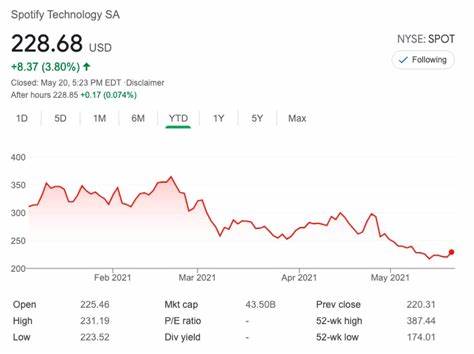

Инвесторам предстоит взвешенно оценивать риски и плотно следить за развитием событий, чтобы своевременно корректировать стратегии и использовать возможности для роста в непростых условиях. Ещё одним важным аспектом является анализ корпоративной прибыли различных секторов рынка. В условиях роста цен на энергоносители и сырьё компании, работающие в этих областях, могут демонстрировать повышенную доходность. В то же время потребительские и технологические секторы могут столкнуться с вызовами вследствие повышения стоимости кредитования и снижения потребительской активности. Прогнозирование динамики отдельных секторов поможет инвесторам лучше ориентироваться в условиях волатильности.

Итогом можно считать, что несмотря на многочисленные риски, бычий рынок демонстрирует впечатляющую гибкость. Основные макроэкономические показатели пока продолжают поддерживать позитивные ожидания. Однако дальнейшее развитие ситуации будет судить о её долговременности и устойчивости. При этом ключевым остаётся мониторинг геополитической обстановки и быстрая реакция на изменения глобального ландшафта. В реальном времени это требует от участников рынка глубокого понимания факторов, влияющих на ценообразование и принятие решений в сфере инвестиций.

В условиях нестабильности умение прогнозировать и адаптироваться становится главным преимуществом для успешных инвесторов и аналитиков.