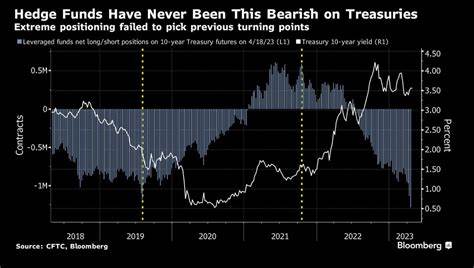

Хедж-фонды никогда не были столь медвежьими по отношению к нефти сорта Brent, как в последние месяцы. Ситуация, сложившаяся на мировых рынках, приводит к тому, что инвестиционные учреждения, специализирующиеся на хеджировании рисков, пересматривают свои стратегии, отказываясь от оптимистичных прогнозов на будущее. В этом контексте важно рассмотреть причины такого пессимизма и его потенциальные последствия для мирового нефтяного рынка. Во-первых, стоит отметить, что динамика цен на нефть на протяжении последних лет была весьма волатильной. Нефтяные котировки постоянно колебались под влиянием ряда факторов: геополитической нестабильности, изменений в экономике ведущих стран, изменений в спросе и предложении.

Однако в последние полгода ситуация изменилась, и хедж-фонды начали проявлять все большее недовольство текущими условиями. Анализируя текущую ситуацию, можно выделить несколько ключевых факторов, которые способствовали снижению оптимизма хедж-фондов. Один из главных — это низкий спрос на нефть в условиях глобального роста цен на энергоносители и общего экономического замедления. Экономика многих стран продолжает испытывать последствия пандемии COVID-19, что приводит к снижению потребления нефти в местах, где все еще действуют ограничения. Кроме того, нестабильность на финансовых рынках также оказывает давление на нефтяные котировки.

Инвесторы все чаще обращают внимание на риски, связанные с инфляцией и повышением процентных ставок. Ожидания ухудшения экономической ситуации заставляют хедж-фонды пересматривать свои ставки на нефть, что приводит к резкому снижению их позиций по отношению к этому активу. Нельзя не отметить и развитие конкуренции со стороны альтернативных источников энергии, которые становятся все более доступными и привлекательными для потребителей и инвесторов. В условиях глобальных усилий по борьбе с изменением климата многие страны начинают активно инвестировать в возобновляемые источники энергии, что также может оказать негативное влияние на спрос на нефть в долгосрочной перспективе. Эксперты предостерегают, что текущая ситуация на рынке нефти может стать длительной.

Если хедж-фонды продолжают придерживаться медвежьих настроений, это может привести к дальнейшему снижению цен на нефть сорта Brent. В таком случае производители окажутся под давлением, поскольку снижение котировок может сделать невозможным поддержание рентабельности многих проектов. Это, в свою очередь, может привести к сокращению объёмов добычи и, в долгосрочной перспективе, к дефициту нефти на рынке. Также стоит упомянуть о влиянии геополитических факторов. Конфликты на Ближнем Востоке, санкции против Ирана и нестабильность в регионах, богатых нефтью, продолжают оказывать влияние на баланс спроса и предложения.

Непредсказуемость местных конфликтов также подталкивает хедж-фонды к более осторожной позиции. В ситуации, когда хедж-фонды занимают медвежью позицию, инвесторы начинают пересматривать свои стратегии. Если цены на нефть продолжат падать, это будет означать снижение доходности для многих участников рынка, что может вызвать цепную реакцию. Меняющиеся настроения среди крупных инвесторов могут привести к панике, что усиливает волатильность на рынке и вызывает дальнейшее падение цен. В то же время, стоит отметить, что медвежьи настроения хедж-фондов могут быть временными.

История показывает, что рынки имеют свойство восстанавливаться, и при определенных условиях цены на нефть могут начать расти. Например, если спрос на нефть снова возрастет из-за улучшения экономической ситуации или неожиданных событий, таких как потеря объёмов предложения, котировки могут вернуться к прежним уровням или даже увеличить свои позиции. Для многих участников рынка сейчас важно внимательно следить за изменениями в глобальной экономике и динамикой цен на нефть. В условиях неопределенности и изменений на полях энергетического рынка крайне важно сохранять гибкость и быть готовыми к изменениям в стратегии. В заключение, можно сказать, что медвежьи настроения хедж-фондов в отношении нефти сорта Brent отражают сложную и непредсказуемую ситуацию на мировых рынках.