В условиях постоянно меняющейся экономической ситуации и геополитической неопределённости вопросы монетарной политики Федеральной резервной системы США (ФРС) остаются в центре внимания инвесторов, аналитиков и широкой общественности. Одной из ключевых тем последних месяцев стало обсуждение потенциала снижения процентной ставки ФРС и оценка масштабов этого снижения. Особый интерес вызывает прогноз эксперта Кабаны, который детально анализирует возможные сценарии и последствия для рынка. В этой статье мы рассмотрим, как Кабана оценивает потенциал снижения ставок, почему это критически важно для последующего развития финансовых рынков, и какие факторы оказывают основное влияние на решения ФРС. Прежде чем углубиться в прогнозы Кабаны, важно понять, почему именно снижение процентной ставки ФРС стало таким центральным рычагом для регулирования экономики.

Федеральная резервная система, будучи главным органом денежно-кредитного регулирования, использует процентную ставку как инструмент управления инфляцией, уровнями занятости и общей стабильностью экономической активности. Уровень ставки напрямую влияет на кредитование, инвестиции, уровень потребления и темпы роста ВВП. Когда ставки снижаются, кредиты становятся более доступными, стимулируется спрос и экономическая активность. Текущий макроэкономический контекст показывает, что после серии ужесточений денежно-кредитной политики в прошлом ФРС рассматривает возможность смягчения - то есть снижения ставок - чтобы поддержать рост, особенно в свете замедления глобальной экономики и сохраняющейся инфляции. Кабана в своих последних выступлениях подчёркивает несколько ключевых моментов, на которые стоит обратить внимание при оценке возможного снижения ставки.

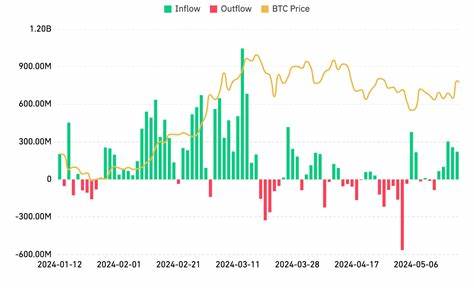

Во-первых, он отмечает, что рынок, по его мнению, недооценивает масштаб предстоящего снижения. Несмотря на то, что большинство прогнозов предполагает ограниченное сокращение ставок в пределах 25-50 базисных пунктов, Кабана считает, что ФРС может снизить ставку более существенно - вплоть до 75 базисных пунктов - если экономическая ситуация ухудшится быстрее, чем ожидается. Одним из факторов, способствующих его оптимистичной оценке по поводу снижения, является замедление рынка труда. По словам Кабаны, хотя безработица пока ещё находится на низком уровне, замедление темпов найма и падение темпов роста заработной платы могут стать сигналом для ФРС о необходимости более агрессивного смягчения. Ещё одним аспектом является динамика инфляции.

Если данные следующего периода покажут замедление инфляционных процессов в сочетании с признаками замедления внутреннего спроса, это откроет дорогу для заметного снижения ставки со стороны регулятора. Кабана при этом предостерегает от излишнего оптимизма, так как многие экономические показатели, включая базовые цены на энергоносители и продукты питания, по-прежнему демонстрируют высокую волатильность, способную поддерживать инфляционное давление. Особое внимание аналитика привлекает реакция рынка на текущие сигналы монетарной политики ФРС. Президентами региональных банков и членами Комитета по открытым рынкам часто делаются противоречивые заявления, что вызывает неопределённость и колебания на финансовых площадках. Кабана отмечает, что данная неоднозначность заставляет инвесторов с осторожностью относиться к краткосрочным прогнозам и перепроверять свои позиции.

Помимо самого объёма и темпа снижения ставки, крайне важным для рынка является коммуникационная политика ФРС. Кабана подчёркивает, что мягкое и прозрачное донесение стратегии регулятора позволит снизить рыночные колебания и укрепить доверие инвесторов. В противном случае внезапные изменения в заявлениях могут вызвать значительную волатильность и повысить риски для фондовых и долговых инструментов. Влияние потенциального снижения ставки ФРС на финансовые рынки - ещё один важный аспект, который разбирает Кабана. Снижение ипотечных ставок может поддержать сектор недвижимости, который в последние кварталы испытывал сложности из-за повышения стоимости заёмных средств.

Поддержка этого сегмента экономики способна оживить связанные отрасли, вроде строительства, мебельного бизнеса и бытовой техники. Что касается фондового рынка, то ожидания более мягкой монетарной политики традиционно приводят к росту индексов, особенно в технологическом секторе, который наиболее чувствителен к стоимости капитала. Однако Кабана предупреждает, что подобные эффекты носят временный характер, и долгосрочные перспективы будут зависеть от фундаментальных экономических факторов и корпоративных прибылей. В банковском секторе снижение ставок, с одной стороны, уменьшит расходы на обслуживание заемных средств у клиентов, что стимулирует кредитование. С другой стороны, это может сжать процентные маржи финансовых организаций, что снизит их прибыльность.

Для регуляторов и участников рынка баланс этих эффектов является сложной задачей. Прогноз Кабаны учитывает также глобальные факторы, влияющие на политику ФРС. В последние годы геополитическая нестабильность, изменения в торговых отношениях и колебания цен на сырьевые товары усиливают неопределённость и требуют более гибкого реагирования от Федеральной резервной системы. Ужесточение денежно-кредитной политики в ответ на инфляцию в США вызывает цепную реакцию в глобальной экономике, влияя на валютные курсы и внешнеторговые потоки. Кабана подчёркивает, что сложившаяся ситуация требует от ФРС взвешенного подхода, чтобы не спровоцировать резкие экономические потрясения.

Варианты дальнейшего развития монетарной политики включают не только снижение ставки, но и возможное изменение программы покупки и продажи государственных облигаций, что также оказывает значительное воздействие на ликвидность и способность экономики к росту. Завершая анализ, стоит выделить основные выводы прогноза Кабаны. Его позиция опирается на ожидания динамики макроэкономических индикаторов, реакцию рынка труда и инфляционных процессов, а также риски замедления экономики. Он предсказывает более агрессивное снижение ставки от ФРС, чем это закладывает большинство участников рынка, что может стать важным фактором стимулирования экономического роста в условиях нестабильности. Для участников финансового рынка и инвесторов важно внимательно следить за публикацией экономических данных и заявлениями представителей ФРС, чтобы своевременно корректировать свои стратегии и минимизировать риски.

Понимание глубины и темпов снижения ставки позволит лучше ориентироваться в будущем рыночном цикле и принимать обоснованные решения при управлении капиталом. В итоге, прогноз Кабаны - это призыв к внимательности и готовности к изменчивости монетарной политики в ближайшие месяцы. Грамотное использование этой информации поможет сделать правильные инвестиционные шаги и адаптироваться к новым условиям глобальной экономики. .