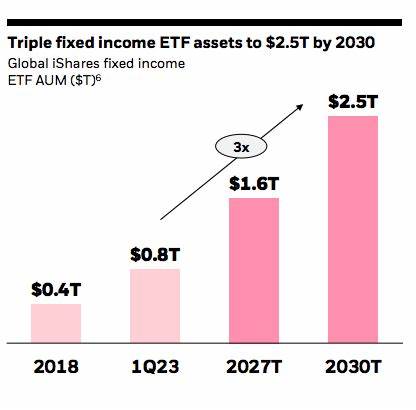

Рынок фиксированных доходных ETF демонстрирует впечатляющие темпы роста, которые не перестают удивлять аналитиков и инвесторов по всему миру. Крупнейшая мировая инвестиционная компания BlackRock в своем ежегодном прогнозе заявила, что активы под управлением фиксированных доходных ETF могут достичь $6 триллионов уже к 2030 году. Это вдвое превышает текущие показатели индустрии и ознаменует важную веху в развитии финансовых инструментов, ориентированных на стабильность и доходность. За прошедший 2024 год наблюдался почти 20-процентный рост глобальных активов в сегменте биржевых облигационных фондов, доведя общий объем до $2,6 триллиона. Такая динамика стала самой значительной среди всех классов активов и инвестиционных продуктов за последний период.

Несмотря на то, что акции традиционно доминируют на рынке ETF, облигационные фонды только начинают полностью раскрывать свой потенциал. Доля ETF на рынке акций составляет около 10%, тогда как в сегменте облигаций – всего 2%, что свидетельствует о большом пространстве для дальнейшего развития. Рост интереса к фиксированным доходным ETF обусловлен несколькими ключевыми факторами. Во-первых, современные экономические условия, сопровождающиеся волатильностью и неопределенностью, стимулируют инвесторов искать инструменты с более низким уровнем риска и стабильным денежным потоком. Во-вторых, инновации в области финансовых продуктов расширяют спектр доступных ETF, включая фонды с доступом к разнообразным активам, таким как кредитные займы с обеспечением (CLO) и казначейские ценные бумаги с защитой от инфляции (TIPS).

Эти инструменты позволяют инвесторам диверсифицировать портфели и эффективно управлять рисками. За первые три месяца 2025 года приток средств в глобальные облигационные ETF составил рекордные $131,6 миллиарда, что более чем вдвое превышает среднее значение за аналогичный период в последние десять лет. Такой интерес подчеркивает растущую популярность этого класса активов и отражает стремление инвесторов адаптироваться к изменяющимся условиям рынка. Важно отметить, что ликвидность и объемы торгов фиксированных доходных ETF значительно выросли. Среднесуточный объем торгов за последние пять лет более чем удвоился, демонстрируя активное участие различных категорий инвесторов.

Особый спрос наблюдается на такие инструменты, как iShares 20+ Year Treasury Bond ETF (TLT) и iShares iBoxx $ High Yield Corporate Bond ETF (HYG), которые фиксируют исторические уровни объемов и привлекают внимание как институциональных игроков, так и розничных инвесторов. Фиксированные доходные ETF особенно востребованы в периоды рыночной нестабильности. Так, во время объявления президентом США Дональдом Трампом тарифов в начале 2025 года, данные фонды демонстрировали устойчивость и высокую торговую активность, что подчеркивает их важность как инструмента для хеджирования и сохранения капитала. Кроме того, текущая доходность около 80% глобальных фиксированных доходных активов превышает 4%, что делает их привлекательными с точки зрения генерации стабильного дохода. Отдельное внимание заслуживают денежные рыночные ETF и фонды краткосрочных государственных облигаций, такие как iShares 0-3 Month Treasury Bond ETF (SGOV).

Эти фонды пользуются популярностью у инвесторов, стремящихся снизить волатильность своих портфелей и поддержать ликвидность. В 2025 году они фиксируют значительные притоки средств, свидетельствуя о востребованности инструментов с высокой надежностью и низкими рисками. Динамика развития фиксированных доходных ETF отражает более широкий сдвиг в инвестиционном мире, где стабильность и гибкость становятся приоритетами для многих категорий участников рынка. Увеличение ассортимента продуктов, рост прозрачности и снижение издержек усиливают привлекательность ETF как инструмента для комплексного управления инвестициями. BlackRock и другие крупные игроки рынка продолжают внедрять инновации, предлагая инвесторам новые возможности доступа к менее доступным классам активов.

Интеграция ESG-принципов (экологические, социальные и управленческие критерии) в стратегии фиксированных доходных ETF также повышает интерес аудитории, ориентированной на устойчивое инвестирование. Нарастающая цифровизация и развитие платформ для торговли финансовыми инструментами способствуют упрощению доступа к ETF и повышению вовлеченности инвесторов разных уровней. В дальнейшем прогнозируется дальнейшее расширение спектра продуктов, включая специализированные фонды с различными уровнями риска и доходности, что позволит удовлетворить потребности широкой аудитории. С учетом глобальных экономических тенденций, таких как рост процентных ставок, инфляционные ожидания и изменения в регулировании финансовых рынков, фиксированные доходные ETF оказываются жизненно важным инструментом для построения сбалансированных и эффективных инвестиционных портфелей. Таким образом, предстоящие годы обещают значительный рост и трансформацию сегмента фиксированных доходных ETF.

Рост их доли на финансовом рынке приведет к более широкому признанию и внедрению инновационных финансовых стратегий, которые смогут удовлетворить запросы как институциональных инвесторов, так и частных лиц, стремящихся к надежным и доходным инвестициям. Суммируя, можно сказать, что фиксированные доходные ETF находятся на пороге масштабного роста, который, по мнению BlackRock, выведет их совокупные активы под управлением на уровень в $6 триллионов уже к 2030 году. Инновации, высокая ликвидность, вариативность продуктов и устойчивость к рыночной волатильности создают мощные предпосылки для дальнейшего развития индустрии и утверждения ее ключевой роли в современном инвестиционном ландшафте.