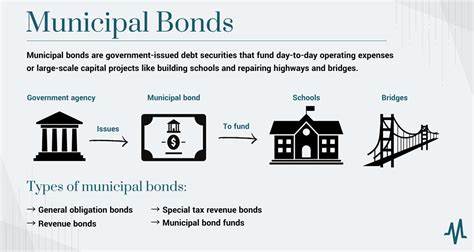

Муниципальные облигации или «муни» прочно занимают значительную нишу на мировых финансовых рынках, особенно в Соединённых Штатах, где они представляют собой важный инструмент финансирования государственных и местных проектов. Однако в последние месяцы наблюдается заметное отставание этого сегмента облигаций от других видов долговых инструментов, что вызывает вопросы у инвесторов и аналитиков. Для понимания сложившейся ситуации необходимо подробно рассмотреть динамику рынка муниципальных облигаций, факторы, влияющие на их доходность, а также перспективы этого финансового продукта на ближайший период. В 2025 году на фоне общей позитивной динамики инвестиционных облигаций, муниципальные облигации показали заметное снижение стоимости. Например, индекс iShares National Muni Bond ETF (MUB), включающий высококачественные муниципальные облигации, потерял около 1,29% стоимости по состоянию на середину июня, в то время как более широкий индекс инвестиционных облигаций iShares Core US Aggregate Bond ETF (AGG) продемонстрировал рост почти на 2,85%.

Этот разрыв в более чем 4 процентных пункта стал предметом активного обсуждения среди профессиональных финансистов. Муниципальные облигации традиционно привлекают инвесторов своей федеральной налоговой льготой: доходы с этих бумаг освобождены от федеральных налогов, что делает их особенно привлекательными для лиц с высокими доходами. При этом AGG содержит облигации, облагаемые налогом, и в основном включает государственные и корпоративные облигации. Несмотря на близкие характеристики, такие как высокое качество кредитного риска (AA- у AGG и AA у MUB) и продолжительность облигаций, различия в динамике стоимости были весьма существенны. Одним из ключевых факторов текущих трудностей в сегменте муниципальных облигаций является низкая ликвидность рынка.

Муниципальные облигации, в отличие от государственных облигаций США, не торгуются часто и, как правило, удерживаются инвесторами до погашения. Механизм их купли-продажи связан с узкими кругами участников, и спреды между ценами покупки и продажи могут достигать высоких значений, что влечёт за собой дополнительные издержки во время активных продаж. По данным Municipal Securities Rule Making Board (MSRB), большинство держателей муниципальных облигаций — это долгосрочные инвесторы, которые предпочитают не продавать бумаги до наступления срока погашения. Однако в 2025 году фонды, инвестирующие в муни, столкнулись с существенным оттоком капитала. ETF MUB потерял свыше 1,2 миллиарда долларов, что составляет более 3% его активов.

Для выполнения требований по выкупу паёв фонды вынуждены были продавать муниципальные облигации, что при низкой ликвидности привело к увеличению спредов и снижению цен. Данная ситуация стала основным драйвером негативной динамики сектора. Наряду с ликвидностью, стоит отметить и макроэкономические факторы. После периода низких ставок Центробанк США начал постепенное ужесточение монетарной политики в попытке сдержать инфляцию. Рост базовых ставок напрямую влияет на стоимость облигаций, особенно с фиксированным доходом.

Муниципальные облигации, с учётом их длительности и специфики эмитентов — штатов и муниципалитетов — смотрятся уязвимыми к таким изменениям. В то же время корпоративные облигации инвестиционного уровня и даже высокорискованные облигации (junk bonds) показали рост цен. Это свидетельствует о том, что рынок не так боится кредитных рисков, как ликвидностных и структурных ограничений, характерных для рынка муниципалок. Проблемы муниципальных облигаций также могут быть связаны с изменениями в законодательстве и бюджетной политике на уровне штатов и местных органов власти. В периоды экономической нестабильности или снижения налоговых поступлений муниципалитеты испытывают трудности с выполнением своих обязательств и с увеличением дефицита бюджета.

Это усиливает восприятие риска и подталкивает инвесторов к продаже данных бумаг. Однако стоит подчеркнуть, что по-прежнему большинство муниципальных облигаций характеризуются высокой надёжностью и поддержкой со стороны государственных структур, что делает их важным элементом дифференцированного портфеля инвестора. Для частных и институциональных инвесторов важно понимать, что временные колебания и снижения стоимости муни могут представлять возможности для входа на рынок по более выгодным ценам. Аналитики рекомендуют внимательно оценивать качество облигаций, обращая внимание на рейтинги, продолжительность, а также финансовое состояние эмитента. В условиях растущей волатильности на рынках средств облигации с налоговыми преимуществами могут служить надёжным источником стабильного дохода.

Рынок муниципальных облигаций остаётся значительной частью общей структуры американского внутреннего долга, составляя около 9% от общего объёма рынка облигаций, что соответствует примерно 4,2 триллионам долларов. Учитывая потенциал для долгосрочных инвестиций, а также разнообразие эмитентов и секторов экономики, этот сегмент представляет интерес как для консервативных, так и для более динамичных стратегий инвестирования. В перспективе ключевым драйвером восстановления рынка муниципальных облигаций станет улучшение ликвидности и более сбалансированный спрос и предложение, а также стабильность финансового состояния муниципальных образований. Нельзя исключать, что возможные адаптации в налоговом законодательстве и поддержка со стороны федеральных властей смогут стимулировать повышенный интерес к этим инструментам. Влияние технологических инноваций на повышение прозрачности и упрощение операций с муниципальными облигациями также может благоприятно сказаться на их привлекательности.