В последние годы финансовые рынки изобилуют разнообразными спекуляциями и активными инвестициями, и аналитики высказывают опасения, что мы находимся на грани самого крупного пузыря в истории человечества. Мнение известного инвестора и экономиста Марка Спицнагеля привлекло внимание общественности, когда он предупредил, что текущие рыночные условия создают опасные предпосылки для неминуемого падения. Спицнагель, который уже давно выступает за идеи защиты капитала и снижения рисков в инвестиционном портфеле, утверждает, что многие финансовые активы завышены и не отражают реальной экономической ситуации. Он описывает условия на рынках как «беспечное состояние», когда инвесторы стремятся к скорой прибыли, игнорируя возможные последствия своих действий. Одна из главных причин, по которой Спицнагель считает текущий рынок пузырем, заключается в том, что инвесторы, как никогда ранее, увлечены высокими технологиями и стартапами, что приводит к неадекватной оценке их реальной стоимости.

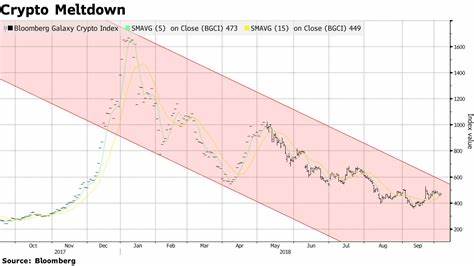

Компании с амбициозными бизнес-планами и плохими финансовыми показателями зачастую получают миллиардные вложения, представляя собой классическую иллюстрацию пузыря. По его мнению, пузырь выражается не только в высших ценах на акции, но и в необоснованно высоких оценках криптовалют, недвижимости и даже некоторых товаров. Инвесторы, находясь под впечатлением от исторических максимумов, теряют бдительность и начинают игнорировать традиционные параметры оценки — такие как прибыль, рост и рыночная капитализация. Кроме того, изменение денежно-кредитной политики и сохраняющиеся низкие процентные ставки также способствовали раздуванию пузыря. Доступные кредиты стимулировали избыточные инвестиции, создавая впечатление, что бумажные активы будут расти вечно.

Инвесторы привыкли ожидать от рынка только положительных новостей, что создает риск массового выведения капитала, когда ситуация изменится. Исторически пузырь характеристики можно проследить на примерах, таких как дотком-бум начала 2000-х годов и рынок недвижимости в США, предшествовавший финансовому кризису 2008 года. В обоих случаях чрезмерные инвестиции и спекуляции привели к катастрофическим последствиям для экономики в целом. Спицнагель утверждает, что нынешняя ситуация ничем не отличается и готовится к финальному сдуванию. Еще одной важной темой, затронутой аналитиком, является поведение центральных банков.

Спецнагель подчеркивает, что политика стимулирования, проводимая разными странами, приводит не только к дальнейшему раздуванию пузыря, но и создает проблемы для проведения эффективной монетарной политики в будущем. Центральные банки, пытаясь поддержать рост экономик и инвестиционных рынков, не могут игнорировать риски, которые создаются их же решениями. Рынок акций, по мнению Спицнагеля, не является единственной сферой, подверженной пузырю. Он также предупреждает об угрожающих сценариях в секторах недвижимости, криптовалют и долговых обязательств. Каждый из этих секторов может обвалиться в случае экономического спада или изменения в положении централизованных употреблений.

В такой ситуации уязвимыми окажутся не только крупные инвесторы, но и многие простые граждане, чьи сбережения находятся под угрозой. Он также подчеркивает важность защиты капитала в качестве стратегии в условиях растущей нестабильности. Опыт показывает, что большинство инвесторов начинают проявлять активность и внимательность только тогда, когда рынок становится волатильным. Однако предупреждения об угрозе пузыря могут стать необходимым сигналом для пересмотра инвестиционных стратегий и сохранения инвестиций. В заключение, оказывается, что текущая финансовая система, наблюдаемая множеством аналитиков и экономистов, требует большей ответственности и осмотрительности со стороны инвесторов.

Учитывая предостережения Спицнагеля о рисках, связанных с пузырем, интуитивное поведение инвесторов должно измениться, чтобы предотвратить возможные катастрофические последствия для мировой экономики. Инвесторы должны начать понимать, что основой устойчивого инвестирования является знания и анализ, а не только ожидание следующего ралли. Есть ли еще надежда на стабильность и устойчивый рост финансовых рынков? В конечном итоге, это будет зависеть от многих факторов, включая способность инвесторов действовать осознано и центральных банков принимать взвешенные решения, способствующие реальному экономическому росту. Тем не менее, предупреждения о пузыре должны служить сигналом для всех — как профессионалов, так и любителей — о том, что бдительность и осмотрительность становятся более важными, чем когда-либо.