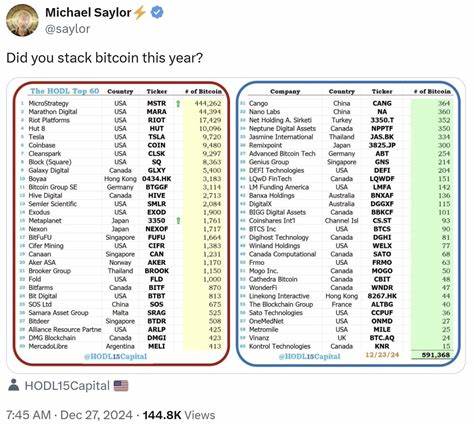

В современной финансовой экосистеме, где криптовалюты продолжают укреплять свои позиции, стратегия инвестирования в биткоин становится все более популярной среди публичных компаний. Одним из самых известных примеров успешного внедрения этой методики является компания Strategy, возглавляемая Майклом Сейлором. Однако последние исследования и аналитические отчеты, такие как подготовленный венчурной фирмой Breed, указывают на серьезные риски, которые несут компании, пытающиеся копировать его подход без учёта масштабов и финансовых особенностей собственного бизнеса. Майкл Сейлор прославился тем, что превратил биткоин в главный актив своей компании, резко увеличив её стоимость и инвестиционную привлекательность. Strategy Holdings владеет более полумиллиона биткоинов, что при текущих котировках оценивается в десятки миллиардов долларов, а рыночная капитализация компании значительно превышает стоимость её криптовалютного портфеля.

Ключевым показателем здесь является коэффициент MNAV (multiple of net asset value) — отношение рыночной капитализации к стоимости биткоина в казне. В случае Strategy уровень MNAV достигает 1,7, что означает премию, стройно связанную с репутацией компании и её лидерством в индустрии. Несмотря на очевидные успехи, Breed предупреждает, что далеко не все компании смогут повторить подобный путь без серьезных потерь. Они выделяют два основных типа бизнеса с биткоином: те, кто добавляет криптоактивы как диверсификацию и дополнение к основным операциям, и так называемые pure-play фирмы, для которых биткоин является основным активом и источником стоимости. Поскольку именно последние зависят от рыночной премии MNAV, они особенно уязвимы к внешним шокам и финансовым стрессам.

Основная угроза заключается в долговой нагрузке, которую некоторые компании принимают для пополнения своих казн биткоин. При благоприятных рыночных условиях это может обеспечить быстрый рост капитала и расширение портфеля. Однако в периоды затяжной медвежьей тенденции на крипторынке стоимость биткоина снижается, что уменьшает MNAV до или ниже единицы. Это создаёт критическую ситуацию, когда рыночная капитализация компании не покрывает её обязательства, а долги нужно как-то обслуживать и погашать. Breed выделяют концепцию «смертельной спирали» — замкнутого цикла, где падение стоимости биткоина снижает рыночную стоимость компании, что затрудняет рефинансирование или обслуживание долгов.

В итоге компания вынуждена срочно продавать биткоин для покрытия обязательств, что ещё сильнее давит на рыночную цену криптовалюты. Это приводит к усугублению ситуации, потенцируя дальнейшее снижение стоимости и вызову новых финансовых проблем, что может привести к банкротству или принудительной ликвидации активов. Новые участники криптовалютного рынка, не обладающие масштабом, репутацией и финансовой устойчивостью, сравнимой с Strategy, сталкиваются с большей опасностью. Им приходится привлекать资本 на более жестких условиях, с высокими уровнями кредитного плеча. В условиях рыночного спада агрессивные долговые структуры становятся главным источником системного риска, способного вызвать цепную реакцию margin call и вынужденных продаж биткоинов.

Распространение этой модели увеличивает риски для всего крипторынка, поскольку многочисленные неустойчивые компании, повторяющие стратегию Сейлара, могут оказаться на грани коллапса при неблагоприятных условиях. При этом более крупные и стабильно управляемые фирмы смогут воспользоваться ситуацией, приобретая биткоин-активы distressed-фирм по скидкам, что приведет к концентрированию капитала и усилению лидерства в индустрии. Вывод из исследования Breed однозначен: далеко не все компании способны выдержать испытание временем и рыночными колебаниями, копируя модель биткоин-казны Strategy. Долговая нагрузка и зависимость от спокойного роста рыночной премии MNAV являются основными уязвимостями. Лишь немногие, обладающие сильным руководством, продуманной стратегией и умением дифференцироваться на рынке, смогут обеспечить устойчивое увеличение биткоинов на акцию, несмотря на циклические колебания общего мирового рынка криптовалют.

Таким образом, стремление многих публичных компаний к быстрому увеличению биткоин-казны, повторяя «игру» Майкла Сейлара, может привести к системным финансовым рискам и даже краху ряда таких компаний в следующий медвежий цикл. Перспективы для устойчивого роста лежат в создании уникальных подходов к управлению капиталом, снижению долговой зависимости и сохранению устойчивости операционного бизнеса независимо от волатильности крипторынка. Принятие стратегий без глубокого понимания финансовых механизмов, заложенных в модель Майкла Сейлара, может обернуться полным провалом, что не только навредит конкретным фирмам, но и окажет давление на всю отрасль. В то же время такие вызовы могут стимулировать повышение стандартов управления и инвестирования, что в долгосрочной перспективе принесет пользу всем игрокам рынка криптовалют и традиционным инвесторам, ориентированным на цифровые активы.