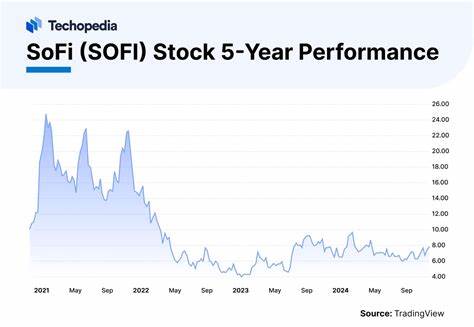

Финансовый рынок продолжает испытывать высокий интерес к технологическим компаниям в секторе финансовых услуг, особенно к таким игрокам, как SoFi Technologies. Перед предстоящей публикацией финансовых результатов за второй квартал 2025 года, которая намечена на 29 июля, многие инвесторы задаются вопросом: стоит ли приобретать акции SoFi сейчас? Чтобы ответить на этот вопрос, необходимо внимательно рассмотреть текущие финансовые показатели компании, ее стратегические инициативы, а также рыночную динамику, которая имела место в последнее время. SoFi – это одна из ведущих финтех-компаний, которая за последние годы значительно расширила свою клиентскую базу и ассортимент финансовых продуктов. Компания демонстрирует впечатляющий рост, что подтверждается увеличением цены акций почти вдвое за последние три месяца и ростом в 179% за год. Такой стремительный рост вызван не только благоприятными макроэкономическими условиями, но и продуманной стратегией диверсификации источников дохода и оптимизации управления кредитными рисками.

В первом квартале 2025 года SoFi успешно привлекла порядка 800 тысяч новых пользователей и реализовала 1,2 миллиона новых продуктов, что свидетельствует о высоком спросе на услуги компании и росте доверия клиентов. Переход к концу квартала сопровождался укреплением нескольких ключевых бизнес-сегментов, что создает благоприятные предпосылки для отчетности во втором квартале. Управленческая команда компании анонсировала прогноз по скорректированной чистой выручке за второй квартал в пределах 785–805 миллионов долларов, что соответствует росту в диапазоне от 31% до 34% относительно аналогичного периода прошлого года. Это довольно амбициозные ожидания, учитывая рыночные условия и цикличность финансового сектора. Одним из ключевых драйверов роста SoFi в последнее время стала стратегия смещения фокуса с капиталоемкого кредитования на развитие комиссионных и сервисных бизнесов.

Доля доходов, получаемых от небанковских сервисов, таких как технологическая платформа и сегмент Loan Platform Business (LPB), заметно увеличилась. В первом квартале небанковские доходы составили 407 миллионов долларов, что на 66% превышает показатели прошлого года, а комиссионные доходы достигли рекордного уровня — 315 миллионов долларов, вырастая на 67%. Особое внимание стоит уделить сегменту LPB, который за последние 12 месяцев вышел на впечатляющий годовой объем выдачи кредитов площадью примерно 6 миллиардов долларов. В первом квартале LPB принес 96 миллионов долларов скорректированной чистой выручки, что на 44% больше по сравнению с предыдущим кварталом. Главное преимущество этой модели в том, что кредиты, выдаваемые по ней, не несут кредитного риска для самой SoFi, что существенно снижает вероятность финансовых потерь и усиливает возможности для кросс-продаж и удержания клиентов.

Расширение финансирования и диверсификация источников средств для данного сегмента позволяют прогнозировать дальнейший рост и улучшение финансовых показателей. Кроме того, такая стратегия способствует повышению маржинальности бизнеса и снижению волатильности доходов. Несмотря на все положительные аспекты, инвесторам стоит учитывать, что значительный рост стоимости акций SoFi вызывает вопросы относительно справедливости текущей оценки компании. Инвесторы должны быть готовы к возможным колебаниям котировок после выхода финансового отчета, который станет лакмусовой бумажкой устойчивости текущих темпов роста. Фондовый рынок в целом становится все более восприимчивым к макроэкономическим факторам, таким как изменения процентных ставок, регулирование финтех-сектора и состояние потребительского кредитования.

Эти переменные могут как помочь, так и осложнить достижение запланированных компанией финансовых результатов во втором квартале. В конечном итоге, решение о покупке акций SoFi перед публикацией отчета требует тщательного анализа и оценки рисков. Потенциал роста у компании очевиден, однако инвесторы должны внимательно следить за качеством исполнения стратегических инициатив и реакцией рынка после публикации ключевых показателей. Если вы склонны к рискованным инвестициям и верите в долгосрочный успех финтех-инноваций, то SoFi может представлять интерес как объект вложений. Тем не менее, разумным подходом будет отслеживание отчетности, в том числе показателей выручки, маржинальности и кредитного риска, а также анализ новостей компании и отраслевого окружения после 29 июля.

Таким образом, перед предстоящим финансовым отчетом SoFi предлагает интересные возможности для инвесторов, но сопровождается именно тем уровнем неопределенности, который характерен для быстрорастущих технологических компаний в сфере финансов. Тщательное изучение текущих тенденций, стратегии и прогнозов поможет принять взвешенное решение в отношении приобретения акций и управления портфелем.