Инвестиционный мир полон различных стратегий и советов, которые обещают максимальную прибыль при минимальных рисках. Одной из таких распространённых и часто обсуждаемых на финансовых форумах и в экспертных кругах является поговорка «продавай в мае и уходи», которая предполагает выход из рынка в мае и возвращение в него только в ноябре. Несмотря на свою кажущуюся простоту, данная стратегия вызывает споры: действительно ли она работает и стоит ли ей следовать каждому инвестору? Чтобы разобраться в этом вопросе, важно изучить происхождение данного совета, проанализировать исторические данные и рассмотреть его практическую полезность с учётом современных рыночных реалий. Истоки стратегии уходят в далёкое прошлое – в XVIII век в Лондоне, где летом из-за оттока крупных инвесторов и ограниченной активности торгов на биржах наблюдалось снижение объёмов сделок и, как следствие, спад цен на акции. По сути, инвесторы тех времён, покидая рынок на летний период, тем самым минимизировали свои риски столкнуться с меньшей ликвидностью и возможными падениями.

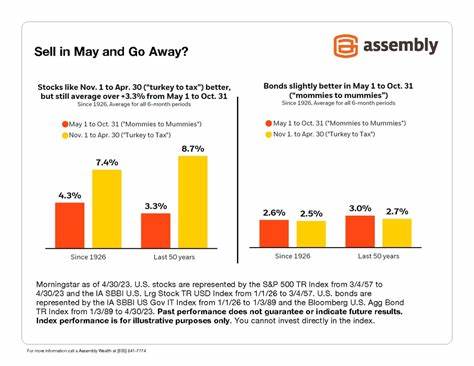

В современном мире, несмотря на технологии и глобализацию, некоторые сезонные закономерности всё ещё оказывают влияние на динамику фондового рынка. Анализ статистики с 1950 года показывает интересные результаты: индекс S&P 500 традиционно демонстрировал лучшие показатели в период с ноября по апрель по сравнению с месяцами с мая по октябрь. По данным Forbes, за период с 1970 по 2023 год средняя доходность S&P 500 за осенне-зимне-весенний период составляла около 6,5%, тогда как в летние месяцы этот показатель снижается до примерно 1,6%. Для других индексов, таких как Dow Jones и Nasdaq, разрыв между этими периодами оказался ещё более значительным, что укрепляет идею о сезонности рынка. Тем не менее, важно понимать, что хотя отдельные временные отрезки действительно показывают разные результаты, стратегии выхода из рынка в летние месяцы не всегда оправдывают себя в долгосрочной перспективе.

Если взять в расчет период с 1975 по 2024 годы, вложив 1000 долларов и используя стратегию «продавай в мае и уходи», итоговая сумма могла бы составить около 64 тысяч долларов. Однако при условии, что инвестор оставался полностью вложенным в рынок без попыток «таймить» смену сезонов, его капитал мог бы вырасти до более чем 340 тысяч долларов. Это в пять раз превышает доход от периодического выхода из рынка и ещё раз подтверждает, что систематическое инвестирование и удержание позиций зачастую превосходят попытки предугадать лучшие моменты для выхода. Смысл здесь в следующем: рынки крайне непредсказуемы, и попытки выбирать «правильное» время выхода или входа часто приводят к упущенной прибыли. Некоторые из крупнейших исторических подъёмов акций происходили именно в периоды, когда по классической стратегии рекомендовалось выходить из позиций.

Потерять несколько таких ключевых дней — значит значительно снизить общую доходность вложений. Кроме того, современный рынок сегодня гораздо более глобален и автоматизирован. Информационные технологии, алгоритмическая торговля и массовый приток инвесторов из разных уголков мира сглаживают традиционные сезонные колебания, снижая эффект, который наблюдался в эпоху XVIII и XIX веков. Тем не менее, стратегия «продавай в мае и уходи» может иметь смысл для определённых инвесторов, стремящихся снизить волатильность и ослабить воздействие непредсказуемых летних событий на свои портфели. Для тех, кто предпочитает более консервативный подход и не готов постоянно следить за рынком, она может выступать в роли дополнительной меры предосторожности.

Однако даже в таких случаях стоит помнить о важных моментах: выход из рынка связан с налоговыми последствиями, возможными сборами и потерей сложного процента. Кроме того, выбор времени для повторного входа на рынок — задача не менее сложная, и ошибки в этом вопросе могут свести на нет выгоду от ухода на лето. Говоря о долгосрочной стратегии инвестирования, большинство профессиональных аналитиков и фондовых управляющих сходятся во мнении, что ключ к успеху — это постоянство и выдержка. Вложение в диверсифицированный портфель, регулярное пополнение инвестиций и минимизация эмоциональных решений при колебаниях рынка обеспечивают лучшие результаты. Сезонные стратегии типа «продавай в мае» могут использоваться как дополнительные инструменты, но воспринимать их как универсальный рецепт не стоит.

Подводя итог, можно сказать следующее: поговорка «продавай в мае и уходи» имеет под собой исторические и статистические основания, указывающие на некоторую сезонную слабость рынка в летние месяцы. Однако реальная выгода от применения этой стратегии значительно уступает преимуществам полного года инвестирования без выхода. Для большинства инвесторов отказ от постоянного присутствия в рынке ради попыток поймать сезонные колебания приводит к снижению доходности и увеличению рисков упущенных возможностей. Поэтому главным правилом разумного инвестирования остаётся длительное удержание вложений и концентрация на качественных активах, а не попытки угадывать временны́е рамки движения рынка.

![LambdaConf keynote: Jonathan Blow on the Jai language [video]](/images/0F4AA246-26ED-4211-BE6A-AEB79FA0AE30)