Тайминг на рынке против времени на рынке: что лучше? В мире инвестиций существует два основных подхода: тайминг на рынке и время, проведенное на рынке. Каждый из этих подходов имеет свои сторонники и противники, и многие инвесторы задаются вопросом, какой из них является более эффективным для достижения финансового успеха. Для некоторых людей может показаться, что правильный тайминг вхождения и выхода из рынка – это ключ к успеху, в то время как другие верят в устойчивость долгосрочных инвестиций. Тайминг на рынке, или попытка определить наилучшие моменты для покупки и продажи активов, кажется интригующим и привлекательным подходом. Ведь если успешно предсказать пики и падения рынка, можно значительно увеличить свою прибыль.

Однако на практике это оказывается делом сложным и рискованным. Многочисленные исследования показывают, что большинство инвесторов не могут точно предсказать, когда произойдут эти изменения. Экономические факторы, политическая ситуация, а также эмоциональные аспекты, такие как страх и жадность, могут оказывать значительное влияние на движение рынка. Один из самых известных примеров – это путешествие рынка акций в конце 1990-х годов и начале 2000-х годов. Многие инвесторы стремились продать свои акции во время пузыря доткомов, стремясь избежать потерь.

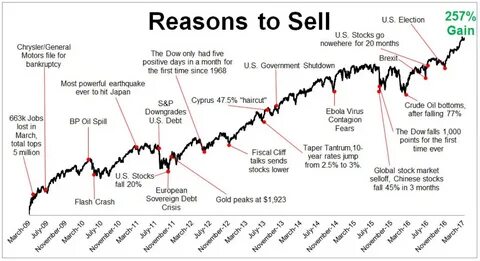

Однако те, кто остался на рынке, получили значительную выгоду, когда экономика вновь восстановилась. С другой стороны, подход «время на рынке» подразумевает более долгосрочную стратегию. Инвесторы, придерживающиеся этой философии, предпочитают оставаться на рынке независимо от краткосрочных колебаний. Они понимают, что рынок подвержен волатильности, но со временем истории показывают, что рынки имеют тенденцию к росту. Этот подход может быть менее стрессовым для инвесторов, так как им не нужно постоянно отслеживать колебания цен и принимать эмоциональные решения.

Есть ряд аргументов в пользу времени на рынке. Во-первых, по данным исторических исследований, долгосрочные инвестиции часто показывают лучшие результаты, чем активная торговля. Например, согласно исследованиям, инвесторы, которые держали свои акции в течение 10 и более лет, получали значительно больший доход, чем те, кто пытался угадать время вхождения и выхода. Также, временные рамки имеют значение. Например, в 2020 году, когда возникла пандемия COVID-19, многие инвесторы стремились продать свои активы, ожидая резкого падения.

Однако те, кто остался на рынке, впоследствии стали свидетелями стремительного восстановления акций, которое началось в 2021 году. Это подтверждает, что даже дни и недели могут оказать существенное влияние на общий доход от инвестиций. Важно помнить, что рынки исторически имеют восходящий тренд в долгосрочной перспективе. Например, индекс S&P 500, который отражает общее состояние американского рынка акций, в течение последних 90 лет демонстрировал рост, несмотря на экономические кризисы и рецессии. Некоторые инвесторы полагают, что простое удержание акций в течение длительного времени может быть наилучшей стратегией, особенно если они инвестируют в качественные компании с сильными финансовыми показателями.

Тем не менее не стоит забывать и о недостатках каждых подходов. Тайминг на рынке может дать возможность избежать больших потерь, но требует значительного времени и анализа, что не всегда доступно каждому. С другой стороны, подход «время на рынке» также не лишен рисков. Если инвестор не провел достаточный анализ и вложил деньги в ненадежные активы, результаты могут быть плачевными. К тому же, многие финансовые консультанты рекомендуют смешанный подход, когда инвестор использует элементы обоих методов.

Например, можно установить долгосрочные цели и следовать за ними, одновременно обращая внимание на рыночные условия. такой подход позволяет сохранить гибкость и избежать значительных потерь, не теряя из виду долгосрочные цели. Важно принимать во внимание личные финансовые цели и уровень риска, который готов принять инвестор. Молодые инвесторы, умеющие принимать риски, могут позволить себе стратегию учета короткосрочных колебаний. В то время как более зрелые инвесторы, приближающиеся к пенсии, могут предпочесть более консервативный подход, сосредоточив свои усилия на сохранении капитала.

Наконец, стоит упомянуть о значении диверсификации портфеля. Независимо от того, какому подходу вы следуете, наличие разнообразных активов может значительно снизить риски и повысить шансы на успех. Инвестирование в различные сектора экономики, а также географические регионы может помочь сбалансировать портфель и уменьшить воздействие негативных факторов на отдельные активы. В заключение, выбор между таймингом на рынке и временем на рынке зависит от индивидуальных целей и стратегий инвестирования. Оба подхода имеют свои плюсы и минусы, и использование их в зависимости от обстоятельств может помочь инвесторов достичь максимального успеха на финансовых рынках.

Как бы ни развивались события, умение адаптироваться и принимать обоснованные решения станет важным фактором на пути к финансовой стабильности.