Майкл Сэйлор - имя, которое давно стало синонимом смелой и инновационной стратегии в мире корпоративных инвестиций в криптовалюты. Его история трансформации от главы традиционной технологической компании MicroStrategy в одного из самых влиятельных игроков на рынке биткоина заслуживает особого внимания. Именно его решительный шаг в августе 2020 года положил начало новой эпохе институционального принятия цифровых активов и изменил восприятие криптовалют в мире бизнеса. Первые шаги Сэйлора в биткоин До 2020 года Майкл Сэйлор известен как успешный предприниматель и сооснователь компании MicroStrategy, специализирующейся на бизнес-аналитике и программном обеспечении. Несмотря на успехи на этом поприще, меняющаяся экономическая ситуация заставила его пересмотреть традиционные подходы к управлению корпоративной казной.

Осенью 2020 года Сэйлор сделал беспрецедентный шаг, вложив 250 миллионов долларов наличных средств компании в биткоин. Он называл это решение "хеджем" от ослабления доллара США и долгосрочных рисков инфляции. Этот масштабный шаг стал крупнейшей на тот момент покупкой биткоина публичной компанией. В последующие месяцы MicroStrategy не ограничилась одной покупкой - в сентябре последовал новый вклад в размере 175 миллионов долларов, затем еще 50 миллионов в декабре и значительный выпуск конвертируемых облигаций на сумму 650 миллионов долларов. Эти покупки позволили компании превзойти отметку в 1 миллиард долларов в биткоинах на балансе, что, безусловно, усилило внимание общественности и финансового сообщества к стратегии Сэйлора.

Сам Майкл Сэйлор охарактеризовал биткоин как "столицу сохранения капитала", сравнив его с "Манхэттеном в киберпространстве" - редким и неуничтожимым активом, который способен защитить капитал в условиях экономической неопределенности. Его поступок вызывал массу обсуждений: скептики называли такой шаг рискованным и чрезмерно дерзким, тогда как сторонники отмечали инновационность и дальновидность. Заметные изменения в корпоративной стратегии Интересно, что Майкл Сэйлор вовсе не всегда был сторонником криптовалюты. В 2013 году он публично критиковал биткоин, считая его "на пути к исчезновению, как онлайн-азартные игры". Этот твит в последствии стал известен как "самый дорогой твит в истории", поскольку именно он подчеркнул резкую смену взглядов Сэйлора спустя семь лет.

Теперь же он является ключевым лицом, который сформировал новую корпоративную философию в отношении активов и ликвидности. В 2020 году во время квартальных отчетов Сэйлор объявил о стратегии использования альтернативных активов, таких как биткоин и золото, вместо традиционного хранения наличных. С этого момента компания регулярно наращивала свои позиции в криптовалюте через покупки с применением стратегии усреднения стоимости доллара (dollar-cost averaging), что позволило минимизировать риски при волатильности рынка. Уровень риска и масштаб финансирования поражают: к началу 2021 года Майкл Сэйлор занял свыше 2 миллиардов долларов в долг для расширения держания биткоинов. Это был не азартный спекулятивный жест, а осознанная и долгосрочная инвестиция.

Сэйлор заявлял, что MicroStrategy намерена держать свой биткоин не меньше сотни лет, демонстрируя невероятное терпение и веру в будущее цифровых активов. Преодоление волатильности и долгосрочное видение Путь инвестиций Майкла Сэйлора в биткоин не был гладким. В 2021 году стоимость биткоина достигла пиковых значений - около 64 000 долларов, однако уже к концу 2022 года курс упал почти до 16 000. Несмотря на такие колебания, Сэйлор оставался непоколебим. Его команда последовательно использовала стратегию усреднения покупок, вкладывая средства при падении цен, чтобы увеличить позиции по выгодной стоимости.

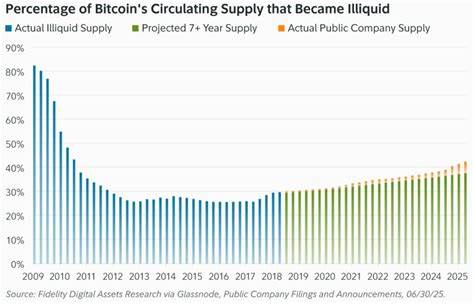

Эффект от такой стратегии стал заметен: акции MicroStrategy существенно выросли, зачастую опережая динамику самого биткоина. К концу 2024 года рыночная капитализация компании многократно превзошла результаты индекса S&P 500, а сама MicroStrategy уже воспринималась не столько как разработчик корпоративного ПО, сколько как "крипто-хеджфонд" с высокой степенью финансовой подверженности биткоину. Финансирование биткоин-портфеля и корпоративные последствия Нарастание инвестиционного объема биткоина не просто увеличило присутствие MicroStrategy на рынке, но и оказало существенное влияние на саму структуру предложения и спроса в криптопространстве. К началу 2025 года доля компании уже составляла более 2% от фиксированного предложения биткоина, что превысило около полмиллиона монет BTC. Годовая активность в 2025 году также впечатляюща: более 150 000 BTC приобретено в среднем по цене около 94 000 долларов за монету, что поставило рыночную стоимость портфеля выше 50 миллиардов долларов.

Это заметно изменило динамику рынка, поскольку другие организации стали конкурировать за ограниченное предложение цифрового золота. При этом источник финансирования носит характер повышенной сложности и риска. Компания выпускает акции и долговые обязательства для покупки биткоина, что создает потенциал "рекурсии" - падение цен на биткоин может привести к напряжению в долговой нагрузке, а чрезмерное размывание акций способно ослабить доверие инвесторов. Несмотря на это, стратегия Сэйлора была с неизменной решимостью поддержана, что привело к рассмотрению MicroStrategy как пионера в области усиленной связи корпоративной финансовой модели с биткоином. Он стал как культовой, так и спорной фигурой, вдохновляя многих повторять его подход, трансформируя облик институционального инвестирования в криптовалюты.

Личные инвестиции как фактор убеждения До того, как корпорация начала массовые вложения в биткоин, Майкл Сэйлор лично инвестировал собственные средства, приобретя около 17 732 BTC на сумму почти 175 миллионов долларов. Это личное убеждение придало дополнительную мотивацию для корпоративных решений и стали прообразом дальнейших корпоративных инвестиций. Будущее Майкла Сэйлора и биткоина Пока другие компании лишь задумываются о том, как включить криптовалюты в свои балансы, MicroStrategy продолжает активное расширение. Новые способы финансирования, в том числе конвертируемые облигации и разнообразные финансовые инструменты, помогают активизировать покупательскую способность. С учетом приближения очередного хэшинга, что сужает предложение новых биткоинов, роль крупного институционального игрока становится ключевой для понимания будущей стоимости и принятия цифрового актива.

Основные вопросы, волнующие рынок на данный момент, связаны с возможным расширением корпоративного использования биткоина - останется ли он лишь средством сбережения на балансе или проникнет в другие сферы финансовой инфраструктуры. Сэйлор в своей философии видит не просто новый класс активов, а фундаментальную трансформацию корпоративных финансов. Полезные уроки из опыта Сэйлора История Майкла Сэйлора - уникальный пример, который содержит практические советы для инвесторов и предпринимателей, интересующихся биткоином. Важность глубокого исследования и понимания технологии, терпеливого и дисциплинированного подхода к инвестициям, а также осторожного управления рисками - все это отражено в его стратегии. Не стоит слепо следовать мейнстриму или пытаться быстро заработать на колебаниях, а скорее учиться использовать возможность усредненного входа и долгосрочного хранения.

Также очевидно, что смешение личных инвестиций и корпоративной политики требует четкого разграничения и продуманной стратегии. Даже если вы не располагаете миллионами, которые вложил Сэйлор, его опыт показывает, как системный и продуманный подход может помочь уверенно ориентироваться в сложном мире криптовалют. Заключение История Майкла Сэйлора и MicroStrategy - одна из самых ярких и влиятельных в эпоху цифровых активов. Она иллюстрирует, как видение и смелость могут изменить подход традиционного бизнеса к управлению капиталом и инвестициям. Вложение в биткоин стало не просто финансовой операцией, а стратегической революцией, подстегивающей институциональное принятие и формирующей новые правила игры на рынке.

Будущее покажет, насколько успешной окажется эта трансформация, но уже сегодня Майкл Сэйлор закрепился как один из ключевых архитекторов нового корпоративного финансового ландшафта, где цифровая валюта занимает центральное место. .