В последние годы фондовые рынки претерпели значительные изменения, и одним из наиболее заметных трендов стало повышение популярности биржевых инвестиционных фондов, более известных как ETF (Exchange-Traded Funds). Эти финансовые инструменты становятся все более доступными и привлекают внимание как начинающих, так и опытных инвесторов. В данной статье мы рассмотрим, что такое ETF, их преимущества и недостатки, а также дадим полезные советы для тех, кто задумывается о вложении средств в эти фонды. Суть ETF заключается в том, что они представляют собой инвестиционные фонды, которые торгуются на фондовой бирже, как обычные акции. Это позволяет инвесторам диверсифицировать свои вложения, приобретая доли в фонде, который, в свою очередь, инвестирует в широкий спектр акций, облигаций, товаров или других активов.

Например, вместо того чтобы покупать акции пяти или десяти различных компаний, инвестор может купить один ETF, который уже включает эти акции в свою структуру. Такое удобство и возможность снизить риски мгновенно сделали ETF популярными среди широкой аудитории. В Австралии, например, более 200 миллиардов долларов инвестированы в ETF, а на мировом уровне этот показатель может достигнуть 14 триллионов долларов США к концу года. Однако, несмотря на явные преимущества, потенциальным инвесторам следует внимательно изучить все аспекты, связанные с ETF, прежде чем принимать решение о вложении. Первое, что нужно понимать, это риски, связанные с ETF.

Хотя они часто рассматриваются как более безопасный вариант по сравнению с прямыми инвестициями в акции, это не всегда так. Специалисты подчеркивают, что ETF могут предложить более диверсифицированный риск, но каждый конкретный фонд несет свои уникальные риски, связанные с активами, которые он включает. Например, ETF, следящий за индексом крупнейших компаний страны, будет иметь разные риски по сравнению с ETF, инвестирующим в акционерный капитал стартапов в области технологий. Таким образом, инвесторы должны тщательно анализировать состав активов, входящих в ETF, прежде чем покупать его доли. Второй важный аспект — это инвестиционные цели.

ETF отлично подходят для тех, кто стремится к диверсификации, особенно в международные акции или такие активы, как недвижимость либо криптовалюты, в которые сложнее инвестировать напрямую. Однако, если вы предпочитаете иметь более активную вовлеченность в управление своими финансами, ETF могут не подойти. Например, если вы управляете своим собственным пенсионным фондом и хотите иметь больше контроля над своими инвестициями, широкие инвестиционные стратегии ETF могут вас не удовлетворить. Третий момент, который следует учитывать, это расходы. Хотя ETF, как правило, имеют более низкие общие расходы по сравнению с традиционными активными фондами, это не означает, что они бесплатны.

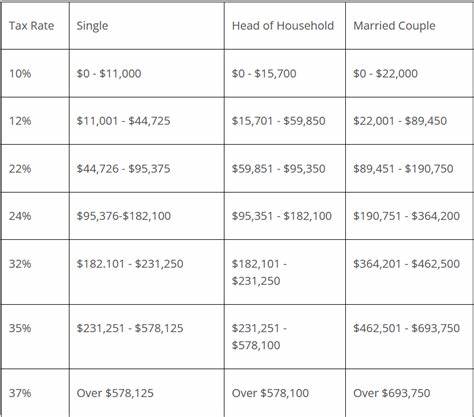

Инвесторы должны учитывать не только брокерские комиссии, которые взимаются при покупке или продаже ETF, но и управляющие сборы. Эти сборы могут колебаться от 0,04% для индексных ETF до 1% или более для активных фондов, где управляющие пытаются обойти рынок. Наконец, важным аспектом являются налоговые обязательства, связанные с ETF. Как и другие инвестиции, прибыль от продажи ETF облагается налогом на прирост капитала, и дивиденды также подлежат налогообложению, даже если они реинвестируются. Инвесторы, покупающие международные ETF, могут столкнуться с дополнительными требованиями по налоговым декларациям, что также стоит учитывать при принятии решения о покупке.

Если вы рассматриваете возможность инвестирования в ETF, то есть несколько советов, которые могут помочь вам в этом процессе. Во-первых, начните с изучения различных ETF на рынке. Узнайте о их составе, наборе активов и стратегии. Каждый фонд должен раскрывать эту информацию, и это поможет вам понять, какие риски вы принимаете. Во-вторых, определите свои финансовые цели и временные горизонты.

Если вы рассматриваете долгосрочные инвестиции, ETF могут быть оптимальным выбором. Однако для краткосрочных вложений или для тех, кто нуждается в гибкости, ETF могут не подойти. В-третьих, обязательно учитывайте расходы. Проанализируйте все возможные сборы и комиссии, которые могут появиться в процессе инвестирования. Это поможет вам избежать неприятных сюрпризов в будущем.

Наконец, не забывайте о налогах. Проконсультируйтесь с финансовым консультантом, чтобы понять, как правильно учитывать налоги на прирост капитала и дивиденды, особенно если вы инвестируете в международные активы. В заключение, ETF представляют собой уникальную возможность для инвесторов, желающих диверсифицировать свои вложения и снизить риски. Они становятся все более популярными как в Австралии, так и во всем мире, и это не случайно. Однако, как и с любыми инвестициями, важно тщательно взвешивать все за и против, чтобы принимать информированные решения.

Надеемся, что эта статья оказалась полезной, и вы сможете использовать информацию для дальнейших исследований и принятия грамотных финансовых решений.