В последние годы токенизация финансовых активов стала одним из ключевых трендов в развитии блокчейн-технологий и децентрализованных финансов (DeFi). Особенно ярко эта тенденция проявляется на примере токенизированных облигаций казначейства Соединённых Штатов, которые стремительно набирают популярность и выходят на новый уровень использования в качестве залоговых активов для маржинальной торговли в криптовалютных экосистемах. Однако данный процесс несет за собой не только преимущества, связанные с повышенной ликвидностью и доступностью инструментов, но и существенные риски для устойчивости рынков, раскрывающие новые вектора системных угроз. Токенизированные US Treasurys представляют собой цифровые аналоги традиционных государственных долговых обязательств США на блокчейне. В отличие от классических облигаций, они функционируют как onchain-активы, позволяя их держателям получать доходы, аналогичные доходам от краткосрочных ликвидных фондов денежного рынка, но с возможностью быстрого обмена и использования в демократизированных финансовых инструментах.

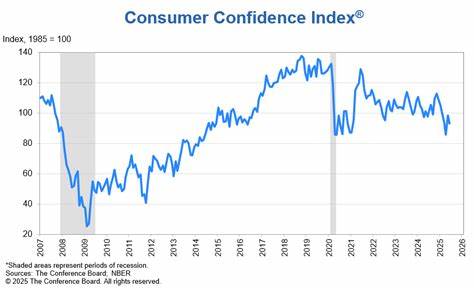

Согласно последним данным, общая капитализация такого рода токенизированных продуктов уже превышает 7,4 миллиарда долларов, что является важным показателем их массового признания и вовлечённости институциональных инвесторов. Внедрение этих токенов в торговые платформы, такие как Deribit и Crypto.com, позволило пользователям размещать государственные долговые активы в качестве залогов для увеличения кредитного плеча, что усиливает финансовую активность, но одновременно увеличивает риски ликвидности и волатильности. Основная сложность состоит в том, что при падении стоимости залоговых токенов ниже определенного порога автоматически срабатывают принудительные ликвидации, которые могут спровоцировать цепные реакции и привести к масштабным распродажам как в децентрализованных, так и в традиционных финансовых системах. Соединение высокой скорости блокчейн-технологий с традиционной нехваткой стабильности на глобальных рынках создает своеобразную «бомбу с часовым механизмом», способную быструю динамику распространения кризисных явлений между сегментами экономики.

В отчете Moody’s отражены комплексные риски, присущие токенизированным денежным фондам, где помимо традиционных факторов кредитного и процентного риска затрагиваются проблемы, связанные с технологической новизной и недостаточной зрелостью инфраструктуры. Отдельно выделяется опасность, связанная с заемным финансированием (кредитным плечом), где недооценка волатильности залоговых активов может привести к внезапным дефолтам и цепочечным каскадам ликвидаций. Увеличение масштабов токенизации правительства США привлекло внимание как регуляторов, так и ведущих финансовых институтов. Представители Казначейства США неоднократно предупреждали, что рост объемов цифровых казначейских активов может способствовать передаче волатильности и рисков в более широкие сегменты финансовых рынков. В периоды стрессов технология, обеспечивающая беспрепятственную и мгновенную передачу активов на основе блокчейна, может повлечь за собой резкие и масштабные распродажи активов, усиливающих общую нестабильность.

Не менее важным фактором являются геополитические вызовы и макроэкономические тенденции, которые значительно влияют на устойчивость токенизированных US Treasurys. Усиление процессов дедолларизации в некоторых странах, изменения в фискальной политике США, решения о процентных ставках Федеральной резервной системы и возникающие международные политические конфликты создают дополнительную нагрузку на управляющие рынками механизмы и ухудшают прогнозируемость поведения цифровых облигаций на рынке. Токенизация привлекает институциональных инвесторов своей эффективностью и возможностью диверсифицировать портфели, однако существует мнение, что сосредоточение больших объемов средств в одних только токенизированных государственных обязательствах не обеспечит достаточной стабильности в условиях системных сбоев. По мнению эксперта из сферы цифровых активов, устойчивое развитие рынка требует усиления контроля, прозрачности операций и внедрения комплексных механизмов управления рисками, способных компенсировать возникающие технологические уязвимости и геополитическую нестабильность. Переход крупных игроков в сегмент токенизированных долговых продуктов стимулирует одновременно поиск альтернативных форм токенизации реальных активов, таких как золото, недвижимость и энергетические ресурсы.

Эти категории считаются более стабильными и способными обеспечить дополнительный источник дохода ввиду их фундаментальной ценности и физических свойств. Рост рынка токенизированных товаров оценивается в миллиарды долларов и продолжает расширяться с момента активного развития блокчейн-сектора с 2022 года. Использование токенизированных золота и недвижимости также предоставляет новые возможности для обеспечения кредитных позиций в пределах DeFi, что стимулирует развитие универсальных финансовых экосистем с повышенной связностью рисков. В целом, токенизация US Treasurys является значительным технологическим достижением, расширяющим возможности инвесторов и институциональных участников рынка. Тем не менее, быстрое вовлечение цифровых государственных долговых активов в кредитно-рыночные операции требует осторожного подхода, тщательного анализа и адекватного регулирования.

Сохранение баланса между инновациями и стабильностью становится одним из главных вызовов современного финансового сообщества, на которых будет строиться будущее цифровой экономики. Необходимо учитывать все векторы рисков — технологические, ликвидностные, геополитические и макроэкономические — чтобы минимизировать вероятность возникновения системных кризисов и обеспечить долговременное развитие рынка токенизированных активов. Для участников криптовалютного пространства, традиционных финансов и регуляторов ключевым становится совместная работа по созданию надежных стандартов, повышению прозрачности и адаптации технологических решений к реальным угрозам. Только такой всесторонний подход позволит использовать все преимущества токенизации US Treasurys без ущерба для финансовой устойчивости и безопасности глобальных рынков.