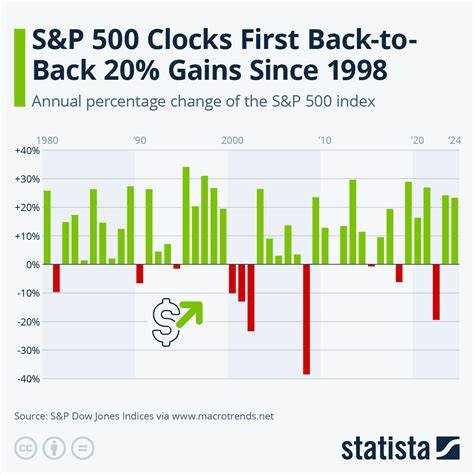

Лето 2025 года на фондовом рынке США выдалось особенно динамичным и наполненным событиями. Индекс S&P 500, отражающий состояние крупнейших публичных компаний США, показывает впечатляющий рост, несмотря на ряд факторов, которые обычно вызывают настороженность у инвесторов. Многие задаются вопросом: насколько устойчив этот рост и сможет ли индекс продолжить свое восхождение в ближайший период? Рассмотрим ключевые аспекты, которые формируют текущую картину и помогают понять, чего ожидать от рынка. За последние несколько месяцев индекс S&P 500 продемонстрировал заметное укрепление. С середины апреля рост составил почти 28%, что говорит о сильном интересе инвесторов и общем позитивном настроении на рынке.

Такой подъем произошел несмотря на опасения по поводу возможной рецессии, вызванной введением новых тарифов, а также сомнениями в мировой экономике. Вместо падения инвесторы увидели удивительную устойчивость экономики и готовность рынка отражать оптимизм. Одним из ключевых драйверов рынка в этот период стали розничные инвесторы. Их активность в последние месяцы заметно выросла, они вложили более 50 миллиардов долларов в акции, что существенно превышает показатели докоронавирусного периода. Сегодня ретейл занимает около 20% общего объема торгов на американском рынке, тогда как ранее этот показатель был примерно вдвое ниже.

Это значит, что на смену институциональным инвесторам приходит новое поколение участников, чье поведение и инвестиционные стратегии имеют принципиально иной характер. Возвращение мемных акций на рынок также стало индикатором немалой доли спекулятивного настроя среди розничных инвесторов. Акции таких компаний, как Kohl’s, Opendoor и Krispy Kreme, демонстрируют значительные скачки, которые напоминают начало пузырей прошлого. Это порождает вопросы о том, насколько целесообразно связывать рынок с устойчивым экономическим ростом и какие риски скрываются за подобными скачками. Дополнительным сигналом о перегретости рынка служит так называемый индекс Баффетта — соотношение рыночной капитализации всех публичных компаний США к валовому внутреннему продукту страны.

В настоящее время этот показатель достиг рекордного уровня — 212%, что ранее наблюдалось только в периоды серьезных рыночных всплесков и последующих коррекций. Высокие показатели этих индикаторов свидетельствуют о том, что рынок на данный момент оценивается инвесторами с большим запасом оптимизма. Цена акций в отношении к продажам компаний в составе S&P 500 также находится на исторических максимумах — более чем в 3,3 раза превышая средние значения прошлого века. Аналитики обращают внимание на то, что другие финансовые мультипликаторы, такие как цена к дивидендам, цене к денежному потоку и цене к бухгалтерской стоимости, также приближаются к рекордным значениям. Все это говорит о том, что покупатели готовы платить значительную премию, ожидая дальнейшего роста компаний и их прибыли.

В свою очередь, некоторые ведущие финансовые аналитики предупреждают о возможных параллелях с пузырем доткомов конца 1990-х и начала 2000-х годов. Тогда высокий оптимизм и широкое распространение спекуляций обернулись масштабным обвалом рынка, который затянулся на годы. Главный инвестиционный директор Pimco Дэн Иваскын отмечает, что сейчас некоторые сигналы рынка очень напоминают ту эйфорию, которая предшествовала краху технологического сектора в прошлом. Несмотря на это, оптимисты не спешат заявлять о приближении кризиса. Они подчеркивают, что современный фондовый рынок отличается от доткомовского и других исторических периодов тем, что ему помогает новое качество участников — розничные инвесторы, которые не ограничены корпоративными или институциональными рамками.

Появление таких массовых инвесторов меняет тенденции и дух торгов, делая рынок более живым и инновационным. Крупные финансовые институты отмечают, что розничные инвестиции являются основным фактором текущего rally. Поступившие средства способствуют не просто росту рынка, но формируют устойчивую тенденцию благодаря изменившейся структуре спроса. Например, аналитики из Citadel Securities прогнозируют сохранение хорошей динамики индекса S&P 500 минимум до начала сентября, учитывая текущую активность и инвестиционный настрой не только институциональных, но и частных инвесторов. Goldman Sachs также обращает внимание на то, что всплески спекулятивной активности зачастую предвосхищают высокие доходности в перспективе года.

Таким образом, даже если рынок выглядит «перегретым» с точки зрения классических индикаторов, кратковременные колебания могут сменяться длительными фазами роста, особенно при сохранении благоприятных макроэкономических условий. Однако стоит помнить, что высокая волатильность и присутствие элементов эйфории всегда несут в себе риски резких изменений сценария. Любые негативные новости — от геополитической напряженности до изменения монетарной политики и неожиданного ухудшения экономического роста — способны вызвать быстрое изменение настроений и существенные коррекции в котировках акций. Инвесторам следует внимательно отслеживать экономические показатели, в частности данные по ВВП, уровень безработицы и корпоративную прибыль, а также мониторить сигналы изменений в Федеральной резервной системе. Их действия по регулированию процентных ставок напрямую влияют на стоимость капитала и привлекательность акций для разных групп инвесторов.

Итогом можно считать, что лето 2025 года действительно демонстрирует феноменальный рост индекса S&P 500, подкрепленный активным участием розничных инвесторов и определенными экономическими трендами. Тем не менее, концентрация высоких оценок акций и рост спекулятивных настроений формируют предпосылки для нестабильности в будущем. Поэтому стратегия инвестирования в этот период должна быть особенно взвешенной, а решения базироваться на анализе как фундаментальных, так и технических факторов. В конечном счете, устойчивость S&P 500 в «горячем сезоне акций» зависит от баланса между оптимизмом рынка и реальным состоянием экономики, а также от способности участников адаптироваться к переменам и своевременно реагировать на новые вызовы.