Уоррен Баффетт — одно из самых известных имен в мире инвестиций. Более полувека его подход к выбору компаний и стратегия управления капиталом являются образцом для подражания миллионов инвесторов по всему миру. Его взгляды не перестают удивлять своей простотой и одновременно глубиной. Главный принцип, которым руководствуется Баффетт при выборе бизнеса для вложений, звучит очень лаконично — он предпочитает компании, которые могут эффективно использовать большой объем капитала с высокой отдачей на протяжении длительного периода. В нескольких письмах акционерам и многочисленных интервью Баффетт неоднократно повторял, что именно эта способность делает бизнес по-настоящему ценным и успешным, отличая его от слаборастущих или убыточных компаний.

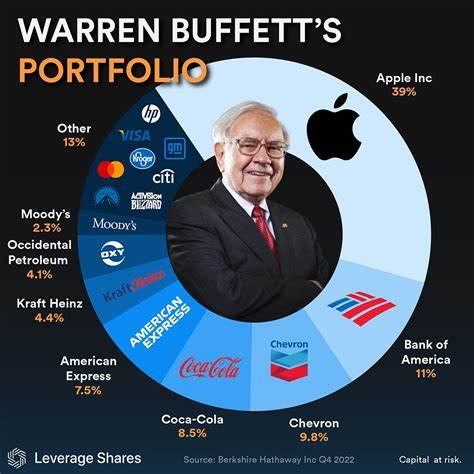

Экономическая эффективность, капиталовложение с высокой отдачей и устойчивая прибыльность — вот три составляющие, которые Баффетт рассматривает в первую очередь. Хотя эта инвестиционная философия кажется простой на первый взгляд, не каждая компания может выполнить такие строгие требования. В портфеле Berkshire Hathaway, компании Баффетта, можно найти примеры идеального воплощения этого принципа. В рамках одной статьи мы рассмотрим три примера крупнейших и наиболее успешных позиций, которые подтверждают, что действительно лучшие бизнесы делают одно — используют капитал максимально эффективно для роста прибыли и устойчивого развития. Apple стала самой крупной инвестицией Berkshire Hathaway и, безусловно, одной из самых заметных в мировой экономике.

Несмотря на волатильность рынка и даже значительную продажу акций в 2024 году, Apple по-прежнему занимает около четверти всего портфеля компании Баффетта. Причина проста — компания демонстрирует невероятно высокий уровень возврата на инвестированный капитал. По оценкам, этот показатель достигает около 47%, что означает, что на каждый вложенный доллар Apple возвращает в виде прибыли почти половину суммы ежегодно. Такая рентабельность сопровождается постоянно растущими объемами продаж iPhone и другим высокодоходным направлениям, как сервисы и программное обеспечение. Баффетт высоко оценивает эффективность капиталовложений и способность Apple стабильно генерировать свободный денежный поток, что гарантирует дивиденды и возможность дальнейших стратегических инвестиций.

Еще одним примером можно считать компанию Coca-Cola, которая также входит в портфель Berkshire Hathaway уже много лет. Этот бизнес имеет уникальное положение на рынке благодаря глобальному признанию бренда и широкой дистрибуции. Coca-Cola на протяжении десятилетий сохраняет стабильную прибыльность и активно инвестирует в расширение своего присутствия на развивающихся рынках. Устойчивость к экономическим колебаниям, лояльность потребителей и хорошо управляемый баланс позволяют компании не только переживать кризисные периоды, но и повышать рентабельность. Баффетт всегда подчеркивал, что компания с сильным брендом и доказанной историей успеха способна поддерживать и приумножать капитал инвесторов даже в сложных условиях.

Третий пример из портфеля Баффетта — HP Inc. Этот бизнес представляет интерес, так как он оперирует в IT-секторе, где конкурентное давление и изменения технологического ландшафта достаточно остры. HP смогла сохранить свою позицию, благодаря инновационным решениям в производстве оборудования и расширению сервисных предложений. Возврат на инвестированный капитал в компании стабильно выше среднего по рынку, что увязывается с эффективным управлением затратами и грамотной стратегией развития. Баффетт ценит компанию за способность поддерживать высокую прибыльность даже в условиях меняющейся экономики и технологических вызовов, что вновь подтверждает правило о высоком качестве бизнеса.

Инвестиции Баффетта демонстрируют, что самые лучшие компании характеризует не громкая маркетинговая кампания или временный рост, а устойчивое и эффективное использование капитала для создания реальной прибыли. Их бизнес-модели построены таким образом, что каждая вложенная единица денег приносит максимальную отдачу, а возможности для дальнейшего развития не исчерпываются. Компании способны удерживать лидерство благодаря глубокой экспертизе, качеству продукции и услуг, а также надежной репутации среди клиентов. Значение возврата на инвестированный капитал (ROIC) в контексте инвестирования трудно переоценить. В отличие от простого роста выручки или прибыли, ROIC отражает реальную эффективную способность бизнеса генерировать прибыль на каждую вложенную единицу капитала.

Чем выше этот показатель, тем более привлекательной является компания для долгосрочных инвесторов. Высокий ROIC свидетельствует о конкурентных преимуществах, таких как сильный бренд, технологические инновации или операционная эффективность. Для Баффетта именно этот показатель служит ключом к пониманию, стоит ли вкладывать в компанию. Кроме того, успешные компании, которые выбирает Баффетт, обладают способностью постепенно реинвестировать свою прибыль обратно в бизнес, расширяя производство, улучшая качество и осваивая новые рынки. Это отличный индикатор того, что бизнес может расти органично, не привлекая чрезмерного заемного капитала, что снижает финансовые риски.

Такой баланс обычно приводит к устойчивому росту капитализации и добавляет ценность для акционеров. Многие инвесторы стремятся подражать подходу Баффетта, изучая его публичные инвестиции и приобретая аналогичные активы. Однако важно понимать, что ключевым моментом является не просто покупка акций известных компаний, а глубокий анализ их способности эффективно управлять капиталом и создавать долговременную прибыль. На практике это требует оценки множества факторов: включая финансовую отчетность, рыночные условия, конкурентное окружение и перспективы развития. Баффетт же, благодаря своим знаниям и опыту, умеет выделить лучшие бизнесы даже в самых нестабильных ситуациях.

Уоррен Баффетт доказал, что лучшие вложения делаются в бизнесы, которые умеют не только приносить доход здесь и сейчас, но и прогнозируемо развиваться в будущем. Опыт его инвестиций подтверждает идею о том, что только компании с высокой рентабельностью и эффективным использованием капитала способны удерживать лидерские позиции и радовать инвесторов долговременным ростом. Этот принцип универсален и актуален для любого инвестора, ищущего стабильность и отдачу на свои вложения. Рассмотренные примеры Apple, Coca-Cola и HP иллюстрируют, что тип и отрасль бизнеса могут быть разными, однако их объединяет главное — умение работать с капиталом таким образом, чтобы создавать значительные и стабильные прибыли. Эти компании подтверждают, что инвестирование в качественный бизнес — лучший способ обеспечить рост благосостояния в долгосрочной перспективе.

Идеи и правила Баффетта сегодня вдохновляют и учат разумному выбору, помогая распознавать действительно ценные активы в мире финансов и экономики.