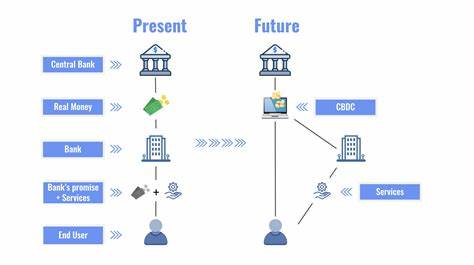

Цифровые валюты центральных банков (CBDC) становятся одной из самых обсуждаемых тем в финансовом мире. CBDC представляют собой государственные цифровые валюты, которые разрабатываются центральными банками разных стран. Этот шаг отражает стремление властей адаптироваться к быстро меняющемуся финансовому ландшафту, где традиционные денежные средства сталкиваются с конкуренцией со стороны криптовалют и платёжных систем. Первоначально CBDC возникли как ответ на растущую популярность Bitcoin и других криптовалют, которые вызывают беспокойство у регуляторов по поводу их воздействия на финансовую стабильность и потребительскую защиту. Центральные банки осознают, что наряду с преимуществами, которые предоставляют цифровые валюты, они также могут нести определённые риски, включая отмывание денег и финансирование терроризма.

Таким образом, CBDC предлагают структуру, которая позволяет обеспечить пользу цифровых валют без опасений, связанных с анонимностью и нерегулируемостью криптовалют. Это также может стать способом повысить эффективность платежей и снизить издержки, связанные с наличными операциями. Кроме того,CBDC могут помочь центральным банкам сохранить контроль над денежной массой и инструментами монетарной политики. На сегодняшний день несколько стран находятся на различных стадиях разработки и внедрения CBDC. Китай находится в авангарде этого процесса с его цифровым юанем, который уже проходит тестирование в нескольких крупных городах.

Эта инициатива рассматривается как способ повысить эффективность финансовой системы и укрепить статус китайской валюты на международной арене. Европейский центральный банк тоже не остаётся в стороне. В 2020 году он объявил о начале консультаций по вопросу о возможном введении цифрового евро. В этом контексте было подчеркнуто, что одним из главных приоритетов должно стать создание безопасного и удобного средства для повседневных платежей. Кроме того, цифровой евро может стать важным инструментом борьбы с уклонением от налогов и серой экономикой.

США также начинают обращать внимание на вопрос CBDC. Федеральная резервная система изучает потенциальные возможности и риски, связанные с внедрением цифрового доллара. Хотя пока они не приняли окончательного решения, интерес к этому вопросу нарастает. Эксперты отмечают, что цифровой доллар может не только улучшить систему денежных переводов, но и стать мощным инструментом противостояния растущей популярности криптовалют. Однако внедрение CBDC имеет не только преимущества, но и определённые риски.

Одним из наиболее обсуждаемых вопросов является влияние, которое цифровая валюта центрального банка может оказать на традиционные банки. Если население и предприятия начнут массово использовать CBDC, это может привести к снижению депозитов в коммерческих банках, что, в свою очередь, скажется на их способности предоставлять кредиты. Кроме того, существует опасение относительно приватности. В отличие от наличных денег, которые можно использовать анонимно, транзакции с использованием CBDC могут быть отслеживаемыми. Это вызывает опасения по поводу того, как будет использоваться информация о финансовых операциях граждан.

Регуляторы должны найти баланс между необходимостью мониторинга для предотвращения преступлений и сохранением конфиденциальности пользователей. К тому же, создание CBDC может потребовать значительных инвестиций в инфраструктуру и технологии. Государственные и частные предприятия должны будут разработать новые системы для обработки цифровых валют, обеспечения их безопасности и защиты данных. Это также открывает возможности для инновационных компаний, разрабатывающих решения в области цифровых валют и блокчейна, что может привести к созданию новых рабочих мест и возможностей для бизнеса. CBDC также могут иметь значительное влияние на международную торговлю и финансы.

Если центральные банки разных стран начнут выпускать свои цифровые валюты, это может упростить процесс валютных операций и снизить издержки на переводы между странами. На уровне глобальной экономики это также может повлиять на статус доллара как резервной валюты. Если другие страны начнут активно использовать свои CBDC для международной торговли, это может привести к изменениям в финансовом ландшафте. Кроме того, CBDC могут иметь последствия для монетарной политики. Возможность централизованного контроля над цифровыми валютами может дать центральным банкам новые инструменты для регулирования, однако это также вызывает вопросы о том, как будет происходить взаимодействие между CBDC и традиционной денежной массой.

На фоне этих обсуждений, важно отметить, что CBDC - это не просто тренд, а необходимость, продиктованная изменениями в финансовой среде. Цифровизация экономики, усиление инноваций в сфере финансовых технологий и повсеместное использование смартфонов и интернет-банкинга создают условия, при которых CBDC могут стать неотъемлемой частью финансовой системы. В заключение, цифровые валюты центральных банков представляют собой новый и захватывающий этап в развитии финансовой системы. Они могут существенно изменить способ, которым люди и компании взаимодействуют с деньгами, и каким образом центральные банки осуществляют свою деятельность. Несмотря на все вызовы и риски, связанные с внедрением CBDC, их потенциал для улучшения финансовых систем и повышения финансовой инклюзии неоспорим.

Однако для успешного внедрения этих цифровых валют необходимо будет преодолеть ряд технических, юридических и этических вопросов, что потребует времени и совместных усилий государственных структур, бизнеса и общества.