За последние несколько дней цена биткойна продемонстрировала неожиданное падение, опустившись до $107 400, несмотря на приток в размере $1 миллиарда в спотовые Bitcoin ETF. Такая ситуация вызвала удивление и беспокойство среди участников крипторынка, так как обычно приток средств в этот финансовый инструмент воспринимается как сигнал роста. Что же стало причиной такой парадоксальной динамики и какие факторы оказывают влияние на стоимость главной криптовалюты в настоящее время? Прежде всего необходимо отметить, что фундаментальные и макроэкономические условия существенно влияют на настроение инвесторов. В частности, текущие торговые конфликты и растущие опасения по поводу состояния американской экономики оказывают давление на крипторынок, несмотря на позитивные сигналы со стороны институциональных инвесторов. Одним из важных событий, вызвавших реакцию рынка, стала крупная транзакция с долгосрочного биткойн-кошелька, содержащего около 80 000 BTC.

Аналитики считают, что эти монеты принадлежат майнеру или инвестору, держащему монеты с 2011 года. Перемещение такого объёма активов после многих лет бездействия обычно вызывает волнения, опасения и вопросы о потенциальной большой продаже, что, в свою очередь, усиливает волатильность. Тем не менее эксперты утверждают, что подобные действия не обязательно указывают на немедленную продажу. В таких случаях зачастую происходит реорганизация активов или подготовка к крупным сделкам, которые планируются по частям, чтобы не повлиять резко на цену. Кроме того, для одной сделки на сумму около 4,3 миллиарда долларов на данном рынке существует ограниченный круг покупателей, и маловероятно, что покупатель сможет сразу поглотить такой большой объём без значительного воздействия на стоимость.

Исторически подобные крупные движения долгосрочных кошельков не сопровождались сменой долгосрочной тенденции биткойна, что даёт надежду, что спекулятивная паника будет краткосрочной. Еще одним важным фактором является текущая макроэкономическая ситуация в США. Правительство одобрило масштабный фискальный пакет на $3,4 триллиона, предусматривающий налоговые льготы, но одновременно повышающий государственный долг. Рост федерального долга в процентах от ВВП вызывает опасения у инвесторов по поводу устойчивости финансовой системы и потенциала долгосрочного роста экономики. Такие вызовы портят позиции традиционных фондовых рынков и создают фон для снижения аппетита к рисковым активам, включая биткойн.

Дополнительным фактором, способствующим нестабильности, стали угрозы торговой войны и усиление тарифов США на импорт. Обострение торговых отношений порождает неопределённость и негативно сказывается на настроении как институциональных, так и частных инвесторов. Учитывая, что биткойн часто воспринимается как средство защиты от рыночных рисков, подобное развитие событий выглядит парадоксальным, однако оно отражает более широкий комплекс макрособытий, влияющих на спрос и предложение в криптовалютной экосистеме. Нельзя забывать о поведенческой составляющей рынка. Часто на динамику цен влияют не только фундаментальные факторы, но и эмоции участников.

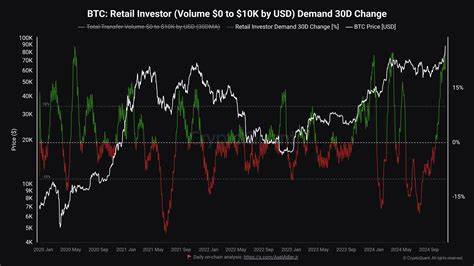

В частности страх (FUD – страх, неопределенность и сомнения) в ответ на крупные перемещения активов или негативные новости зачастую приводит к временному снижению цены. Инвесторы начали фиксировать прибыль после резкого подъема биткойна накануне, ведь цена была всего на 1,5% ниже от предыдущих рекордных значений. Природа этого снижения напоминает классический рынок с определённой степенью коррекции после длительного роста. При этом небольшой откат является здоровым элементом рыночного цикла и зачастую приводит к укреплению цен в дальнейшем. Институциональные инвесторы продолжают проявлять интерес к биткойну, что подтверждается нарастающими потоками средств в спотовые BTC ETF.

Такая форма инвестирования становится все более востребованной среди крупных игроков, так как она обеспечивает более прозрачный и регулируемый доступ к криптовалютам без прямого хранения активов. Интересно, что несмотря на эти положительные показатели, цена оказываются под давлением из-за внешних факторов, что свидетельствует о высокой чувствительности рынка к глобальной экономической ситуации. Еще одним аспектом выступает влияние рекомендаций и прогнозов ведущих экспертов. Например, майкл Харнетт, главный инвестиционный стратег Банка Америки, призвал снизить экспозицию на фоне риска «пузыря» на рынке и роста долговой нагрузки. Такие предупреждения усиливают осторожность среди крупных институциональных держателей и могут формировать волнения, особенно если индексы фондового рынка, такие как S&P 500, достигают потенциальных максимумов.

Общий фон недавних торговых событий показывает, что несмотря на внутренний потенциал биткойна и рост привлекательности криптовалют как класса активов, внешние макроэкономические вызовы временно преобладают. Инвесторы остаются настороженными перед лицом возможных негативных последствий торговых споров, государственных долговых обязательств и нестабильности мировой экономики. Все это сдерживает восстановление цены выше психологически важной отметки в $110 000. В итоге недавний откат биткойна служит напоминанием о сложности и многогранности сил, действующих на крипторынок. С одной стороны, существуют позитивные институциональные тенденции и продолжающийся рост интереса к цифровым активам.