Акции Diamondback Energy Inc., известной под тикером FANG, вызывают все большее внимание среди инвесторов и аналитиков, заинтересованных в секторе добычи и разведки нефти и газа. Компания, базирующаяся в городе Мидленд, штат Техас, занимает прочные позиции на рынке благодаря своей деятельности в одном из ключевых нефтегазовых регионов США - Пермском бассейне. Несмотря на высокие показатели и сильные финансовые результаты, в последнее время FANG показывает относительно слабую динамику по сравнению с общим индексом энергетического сектора. В чем причины такого отставания и каковы перспективы компании на ближайшее будущее? Погрузимся в суть вопроса и изучим основные факторы, влияющие на акции Diamondback Energy.

Diamondback Energy - это крупная компания с рыночной капитализацией около 39,5 миллиардов долларов. Данный показатель подчеркивает статус FANG как крупной и влиятельной организации в отрасли разведки и добычи нефти и газа. Основу конкурентных преимуществ компании составляют качественные месторождения в Пермском бассейне, технологические инновации в добыче, а также устойчивое финансовое положение, позволяющее демонстрировать стабильный рост даже в условиях высокой волатильности цен на нефть и газ. Одной из ключевых сильных сторон FANG является эффективное управление затратами и ориентированность на операционное совершенство. Компания стремится к максимизации свободного денежного потока, что является важным фактором для долгосрочного устойчивого роста.

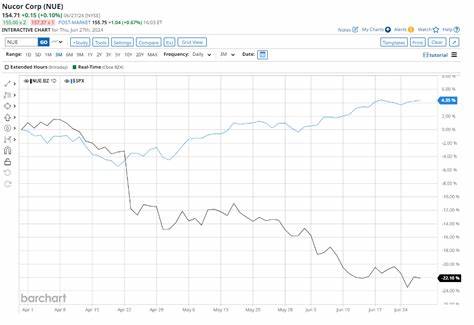

В условиях нестабильности сырьевых рынков такие параметры играют решающую роль, поскольку позволяют поддерживать финансовую устойчивость компании и инвестировать в дальнейшее развитие. Однако, несмотря на это, в течение последнего года акции FANG демонстрируют отрицательную динамику. Так, от своего 52-недельного максимума на уровне 200,47 долларов, достигнутого в октябре 2024 года, акции опустились на 30,3%. За последние три месяца снижение составило 4,1%, что оказалось ниже показателей Energy Select Sector SPDR Fund (XLE), который за тот же период вырос на 4,8%. Такая разница указывает на временное отставание FANG от основного сектора, что вызывает вопросы у инвесторов и экспертов.

Если смотреть на более длительный период, тенденция не становится позитивнее. За год акции Diamondback Energy потеряли около 18,6%, тогда как XLE показал прирост в 4,7%. В рамках 2025 года снижение составило 14,8%, в то время как энергетический сектор в целом сумел набрать 4%. Отставание FANG от сектора можно связывать с несколькими факторами: внешними макроэкономическими условиями, операционными рисками, а также изменениями на рынке сырья. Технические индикаторы подтверждают тенденцию снижения акций FANG.

Капитализация компании переживает давление со стороны рынка, акции долгое время находятся ниже своих 50-дневных и 200-дневных скользящих средних. Это типичный признак медвежьего тренда, который может сохраняться, учитывая текущий экономический фон и неопределенность в нефтегазовой отрасли. При этом Diamondback Energy не стоит на месте. В августе 2025 года компания отчиталась о результатах второго квартала, превысив ожидания аналитиков по ключевым финансовым показателям. Совокупный доход составил 3,7 миллиарда долларов, что выше прогнозов рынка в 3,3 миллиарда, а скорректированная прибыль на акцию - 2,67 доллара против ожидаемых 2,63 доллара.

Такие результаты свидетельствуют о высокой операционной эффективности и укрепляют доверие к компании со стороны инвесторов. Для сравнения, один из основных конкурентов FANG - Occidental Petroleum Corporation (OXY) - показал менее устойчивые результаты. За текущий год акции OXY упали на 6,3%, а за последние 12 месяцев объем снижения достиг 9,9%. По сравнению с этим Diamondback Energy выглядит более устойчивой, несмотря на кратковременное отставание от сектора в целом. Кроме того, стоит отметить положительные прогнозы от Wall Street.

Аналитики демонстрируют оптимизм относительно перспектив FANG, присваивая акции рейтинг "Strong Buy". Средняя целевая цена по прогнозам специалистов составляет около 182,34 долларов, что дает потенциал роста более чем на 30% от текущих уровней. Это несомненно стимулирует инвестиционный интерес и говорит о вере аналитического сообщества в долгосрочные перспективы компании. Таким образом, ситуация с акциями Diamondback Energy складывается неоднозначно. С одной стороны, текущие показатели и технические тренды сигнализируют о временном ослаблении позиций на рынке.

С другой - фундаментальные показатели компании остаются сильными, что подкрепляет надежды на скорую коррекцию и восстановление роста. В этом контексте важно учитывать, что энергетический сектор, в том числе компании, работающие в Пермском бассейне, тесно связаны с динамикой мировых цен на нефть и газ, а также геополитическими и экономическими событиями, которые могут влиять на спрос и предложение ресурсов. Инвесторы, рассматривающие вложения в FANG, должны обратить внимание на стратегию компании, направленную на повышение эффективности, технологические инновации и сбалансированное финансирование. Успешное управление этими факторами позволит не только удержать лидерские позиции в отрасли, но и создать условия для устойчивого роста капитала в будущем. Подводя итог, можно сказать, что Diamondback Energy демонстрирует все признаки зрелой и перспективной компании, способной выдержать колебания рынка и воспользоваться преимуществами своего сегмента.

Несмотря на временное отставание от ключевых отраслевых индексов, долгосрочные прогнозы и экспертные оценки указывают на привлекательность акций FANG для широкого круга инвесторов. Учитывая активность и качественные показатели бизнеса, Diamondback Energy способна вернуть доверие рынка и укрепить свои позиции в многообразном и постоянно меняющемся мире энергетики. .