Терри Смит — один из самых уважаемых и влиятельных британских инвесторов, который известен своим глубоким анализом и взвешенными решениями в управлении фондом Fundsmith. За последние несколько лет инвестиционная стратегия Терри привлекла внимание многих участников рынка, не в последнюю очередь потому, что он сумел добиться впечатляющих результатов, сравнимых с легендарным Уорреном Баффетом. Недавние изменения в портфеле Fundsmith заставили профессионалов и инвесторов всматриваться внимательнее: Терри Смит полностью избавился от своих акций компании Apple и более чем в 11 раз увеличил долю в другой компании, чей потенциал рынка оценивается в 149 миллиардов долларов к 2032 году. Такие кардинальные изменения не остались незамеченными и вызвали немало вопросов о причинах таких действий и о том, что это значит для будущего фонда Fundsmith. История успеха Apple в инвестициях долгое время была одной из главных историй купить или держать на рынке.

Компания с богатой историей инноваций, масштабной базой лояльных клиентов и устойчивой бизнес-моделью привлекала внимание инвесторов по всему миру. Фонд Berkshire Hathaway возглавляемый Уорреном Баффетом, была одной из крупнейших держателей акций Apple, и многие инвесторы следовали за этими решениями. Но к удивлению многих, именно Терри Смит, тесно связанный с философией Баффета и ценящий долгосрочную привлекательность качественных компаний, решил вывести весь пакет акций Apple из портфеля Fundsmith в течение последнего года. Одна из возможных причин такого шага может быть связана с переоценкой акций Apple на рынке. Несмотря на сильный бренд и постоянный рост подписных сервисов, компания также сталкивается с проблемами, которые могут замедлить темпы роста в ближайшие годы.

Кроме того, масштабного вложения в обратный выкуп акций, хотя и положительно сказывающегося на прибыльности на акцию, может создавать опасения о снижении потенциала для новых инноваций и экспансии. Терри Смит, ориентируясь на фундаментальную стоимость и устойчивые конкурентные преимущества, вероятно, решил, что инвестиции в Apple больше не будут обеспечивать необходимую отдачу для фонда. Вместе с тем, Терри не просто избавился от старой позиции — он резко увеличил участие в компании, которая, по мнению аналитиков Fundsmith, обладает огромным потенциалом. Вложение выросло более чем в 11 раз, что свидетельствует о полном доверии к будущему развития этой организации. Более того, адресуемый рынок данной компании прогнозируется на уровне 149 миллиардов долларов к 2032 году с ежегодным ростом около 10,5%, что делает её одной из самых перспективных на современном финансовом ландшафте.

Разумеется, имя этой компании не раскрывается публично в первичных материалах, но эксперты отмечают, что речь идет о представителе индустрии с постоянным ростом потребительских расходов и значительным пространством для масштабирования. Инвестиции в эту сферу, которые своевременно осуществлены, имеют шансы принести фондовому портфелю непревзойденную отдачу и вывести Fundsmith на новый уровень. Терри Смит известен своей строгой дисциплинированностью в отборе активов для Fundsmith. Он предпочитает компании с устойчивыми и понятными бизнес-моделями, которые способны демонстрировать стабильный рост доходов и прибыли на протяжении десятилетий. Его инвестиции редко бывают спекулятивными, и он избегает трендовых пузырей, предпочитая медленно, но уверенно наращивать капитал фонда.

Отказ от Apple может быть воспринят как смелый шаг, учитывая статус этого технологического гиганта на рынке и его значимость в инвестиционных портфелях. Однако на долгосрочной дистанции, возможно, именно такая перестановка примет форму одного из самых взвешенных видений рынка. Фокус на новую компанию с огромным адресуемым рынком говорит о том, что Терри Смит видит гарантию роста именно в продуктах и услугах, которые будут ключевыми для потребителей будущего. Изменения, внесённые в портфель Fundsmith, также подчеркивают важность своевременной оценки рисков и возможности получения максимальной прибыли. В быстро меняющемся мире технологий и экономики, постоянный мониторинг рыночных трендов и адаптация инвестиционной стратегии — залог успеха, по мнению одного из ведущих инвесторов современности.

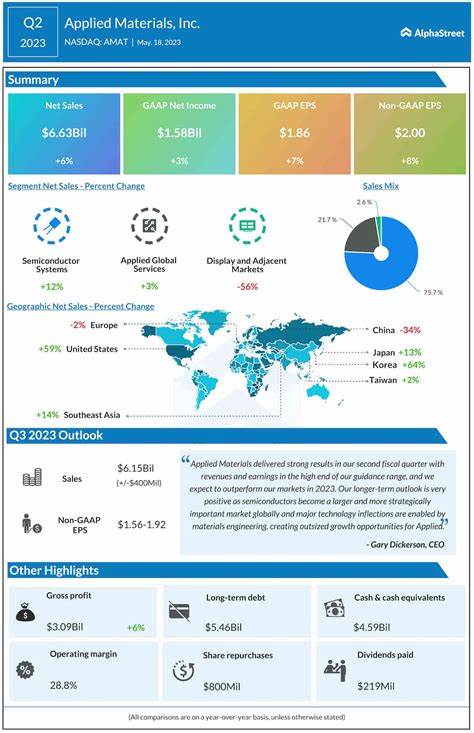

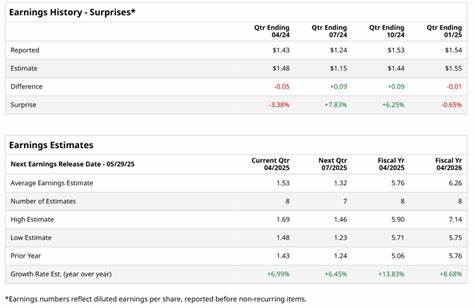

Стоит отметить, что крупные институциональные инвесторы часто используют квартальные отчеты, как форму отчетности и прозрачности, чтобы продемонстрировать изменения своих позиций и вдохновить доверие инвесторов. Формы 13F, которые фонд подает в Комиссию по ценным бумагам и биржам США, предоставляют аналитикам возможность заглянуть в портфель и сделать выводы о текущем настроении и стратегических приоритетах фонда Fundsmith. Решение Терри Смита завершить инвестиции в Apple и кастомизировать долю в компании с огромным потенциалом – это пример того, как умный инвестор должен держать руку на пульсе рынка и не бояться кардинальных перемен, основываясь на глубоких экономических расчетах и прогнозах. Такой подход уже неоднократно подтверждал свою эффективность, позволяя Fundsmith избегать значительных потерь и получать стабильную доходность. Подводя итог, можно отметить, что инвестиционная политика Терри Смита всегда направлена на максимизацию ценности для инвесторов на долгосрочной основе.