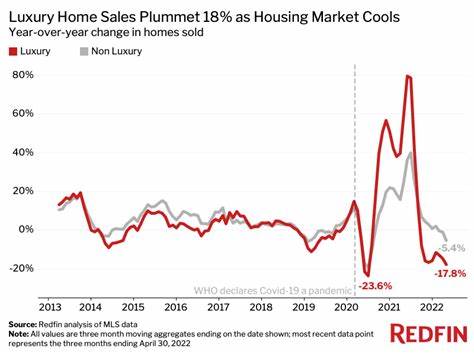

Стратегия «покупай на снижении» или контртрендовые инвестиции давно привлекают внимание инвесторов, желающих использовать колебания рынка в своих интересах. По сути, контртрендовые методы предполагают приобретение акций или других активов, когда их цена падает, в надежде на восстановление и получение прибыли в будущем. Эта идея привлекательна своей простотой и логикой: после падения цены рано или поздно наступит рост. Однако на практике всё не так однозначно, и данная стратегия скрывает в себе как преимущества, так и серьезные риски, о которых важно знать каждому инвестору. Понимание сути контртрендовых инвестиций начинается с анализа поведения рынка и психологии участников.

Во время кризисов и резких спадов массовые продажи формируют благоприятный фон для «покупай на снижении», но именно в такие периоды эмоциональное давление и неопределённость заставляют большинство избегать риска. Это создает возможность для тех, кто может действовать противоположно основной массе – идти против течения и приобретать активы по сниженным ценам. Высокая волатильность, паника и временное непонимание фундаментальных характеристик компаний часто ведут к значительному падению котировок, которое, в идеале, должно компенсироваться последующим отскоком. Контртрендовые стратегии делятся на несколько разновидностей, каждая из которых опирается на разные предпосылки и подходы к выбору активов. Простая, или интуитивная контртрендовая стратегия предполагает безотлагательную покупку любых акций или индексов, упавших на значительный процент.

Основной посыл здесь — вера в долгосрочное среднее восстановление цен. Многие исследования и исторические данные подтверждают, что биржевые рынки, в частности американский, в долгосрочной перспективе демонстрируют рост и заработок, превосходящий другие классы активов. Тем не менее здесь есть две ключевые ловушки. Во-первых, исторические показатели, особенно из США, отражают специфическую успешную динамику и не обязательно гарантируют схожие результаты в других странах и периоды. Во-вторых, войдя в рынок непосредственно перед крупным падением, инвестор рискует долго ждать возврата вложенных средств.

Примером служит Великая депрессия, когда восстановление акций длилось десятилетия. Выбор отдельных акций по принципу «покупай упавших» также не лишён сложностей. Исследования демонстрируют разнообразные результаты: одни указывают на возможность отскока «проигравших» бумаг, другие акцентируют внимание на силе тренда и устойчивом росте «победителей». Часто «проигрывающие» акции принадлежат компаниям с низкой капитализацией и проблемами в бизнесе, что ведёт к высоким транзакционным издержкам и рискам. Таким образом, слепое следование этому подходу чревато крупными потерями, если не применять дополнительные критерии отбора.

Другой подход к контртрендовому инвестированию — технический анализ. Он доверяет сигналам графиков и индикаторов, таким как скользящие средние, относительная сила, объемы торгов и индекс волатильности (VIX). Эти инструменты помогают обнаружить моменты переоценки страха на рынке, когда массовые распродажи приближаются к пику, и возможен скорый разворот тренда. Исследования подтверждают, что некоторые технические паттерны, например двойное дно или голова и плечи, встречаются с регулярностью и способны приносить небольшую дополнительную прибыль. Однако существенным минусом остается то, что эти преимущества минимальны и могут быть сведены на нет издержками при частых сделках.

Существует и более продуманный подход, который можно назвать ограниченным контртрендизмом. Он объединяет покупку падших акций с тщательным отбором качественных компаний на основе фундаментальных показателей: прибыльности, устойчивого долгового бремени, дивидендной политики и других критериев. Такая фильтрация позволяет избегать «value traps» — ситуаций, когда акции выглядят дешевыми на первый взгляд, но продолжают падать из-за фундаментальных проблем. Исследования показывают, что сочетание низкого ценового показателя с характеристиками высокого качества приносит лучшие результаты, сохраняя разумный уровень риска. Тем не менее и тут есть ограничения — исторические данные не всегда отражают структурные изменения в отраслях или экономике, поэтому необходимо регулярно пересматривать свои критерии.

Четвертый, более индивидуализированный метод контртрендовых инвестиций — оппортунистический. Он основан на том, что инвестор заранее формирует список лакомых акций, которые кажутся ему качественными и перспективными, но всегда были слишком дорогими. В периоды масштабных спадов их цена резко снижается, создавая редкий шанс для приобретения по привлекательной стоимости. Однако для грамотного применения необходимо заново оценить компанию с учетом новых рыночных условий, чтобы убедиться, что падение было временным и компания по-прежнему жизнеспособна. Такой подход требует глубокого понимания бизнеса и достаточного времени для мониторинга позиций.

Наряду с техническими и фундаментальными аспектами нельзя забывать о психологической стороне контртрендовых инвестиций. Покупать тогда, когда большая часть рынка продаёт, означает справляться с давлением и сомнениями, закрывать уши от пессимистичных прогнозов и сохранять терпение несмотря на возможное дальнейшее падение активов. Такой «стратегический упрямец» должен обладать сильным характером и устойчивостью к стрессу. Временной горизонт играет ключевую роль: кто-то может ждать возврата инвестиций годы и даже десятилетия, но не каждый способен выдержать такой период без эмоционального срыва или необходимости реализовать вложения. В конце концов, решение о применении контртрендовой стратегии — это не только вопрос математического ожидания или результатов исследований.

Это также отражение индивидуальной психологии, финансовых возможностей и поставленных целей. Для некоторых инвесторов желание выделиться из толпы и пользоваться моментами паники станет способом получить конкурентное преимущество. Для других же риски окажутся слишком высокими, а неопределенность — чрезмерной. В реальной практике многие успешные инвесторы используют гибридные формы контртрендизма, сочетая фундаментальный анализ, технические индикаторы и эмоциональную устойчивость. Выбор конкретной стратегии должен базироваться на понимании своих сильных и слабых сторон, способности выдерживать временные потери и наличии дисциплины не поддаваться эмоциям.

Таким образом, стратегия «покупай на снижении» предлагает значительные возможности для получения прибыли, особенно в периоды рыночных кризисов и коррекций. Тем не менее она требует от инвестора комплексного подхода к выбору акций, готовности к временному дискомфорту и способности долго ждать ожидаемого восстановления. Осознавая все преимущества и ограничения контртрендовых инвестиций, можно более осмысленно и эффективно выстраивать свой инвестиционный портфель и повысить шансы на достижение финансовых целей.