В последние годы тарифная политика Соединенных Штатов становится одной из самых обсуждаемых тем на мировых рынках. И хотя тарифы традиционно воспринимались как инструмент защиты национального производителя, современный масштаб пошлин и их применение вызвали существенные изменения в динамике американской экономики и фондовых рынков. Deutsche Bank, одна из ведущих финансовых организаций Уолл-стрит, недавно пересмотрела свои прогнозы по индексу S&P 500, изложив опасения о последствиях так называемого «налогового увеличения» в размере $800 миллиардов, вызванного новыми тарифами. Этот пересмотр отражает не только опасения по поводу будущей прибыли компаний, но и более масштабные экономические риски, с которыми столкнулась Америка и весь мировой рынок капитала. Deutsche Bank оценил общий размер дополнительного налогового бремени, наложенного на американские корпорации, исходя из новых эффективных тарифных ставок порядка 25% на объем импорта товаров, приблизительно оцениваемый в $3,25 триллиона за прошлый год.

В результате таких ставок фактические расходы компаний на закупку промежуточных и конечных товаров существенно возросли. Уникальная особенность ситуации состоит в том, что значительная часть этих товаров используется именно внутри производственных цепочек, а не только для конечного потребления. Это означает, что компании вынуждены или снижать маржу прибыли, или перекладывать находящиеся на них расходы на потребителей, что в конечном итоге сказывается на прибыльности бизнеса и финансовых результатах, отражаемых в отчетностях. Последствия такого изменения крайне важны для анализа фондового рынка. S&P 500, являясь одним из ключевых индикаторов здоровья американской экономики, базируется на ожиданиях роста корпоративных прибылей.

Понижение прогнозов Deutsche Bank по прибыльности акций компаний на 15% в сравнении с предыдущими ожиданиями и вынужденное снижение EPS (прибыль на акцию) до $240 выгодно не предвещает для инвесторов, рассчитывающих на устойчивый рост ценных бумаг. Такая коррекция означает не просто временное затишье, но потенциальный период переоценки активов и усиление волатильности на рынке. Роль тарифов как косвенного налога на бизнес создает эффекты, которые трудно быстро нивелировать. Пока не появятся признаки пересмотра или смягчения торговой политики, компании продолжат ощущать давление на издержки, что ограничивает их возможности увеличивать прибыль и стимулировать инвестиционную активность. Это отразится и на стратегии дивидендных выплат, и на размерах выкупа акций - двух важных факторов, стимулирующих интерес инвесторов к акциям.

Помимо прямого влияния на корпорации, введение жестких тарифов создает неопределенность в вопросах глобальной торговли. Ухудшение торговых отношений увеличивает риск срывов в цепочках поставок, вынуждает компании адаптировать свои стратегии снабжения, а значит, затягивает периоды планирования и реализации проектов. Это ведет к задержкам и повышению затрат, что затормозит экономический рост в целом. Рост «налогового» давления в размере $800 миллиардов на компании происходит на фоне попыток правительства расширить фискальные стимулы и продлить налоговые льготы, введенные в 2017 году. Эти меры ограниченного характера по снижению налоговой нагрузки могут упредить резкие падения на рынке, но не имеют достаточного веса, чтобы компенсировать перманентное снижение прибыльности из-за тарифов.

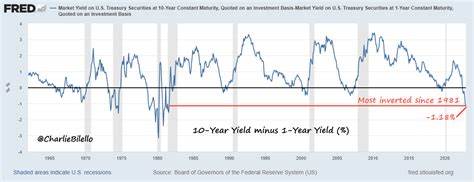

Это создает парадоксальную ситуацию, при которой стимулы и тарифы действуют в противоположных направлениях, что осложняет формирование единой целостной экономической стратегии. С точки зрения инвестора, текущая ситуация требует повышенной осторожности и внимательного анализа макроэкономических и торговых тенденций. Позитивные новости о возможных переговорах и уменьшении торговых барьеров способны запустить мощный восходящий импульс на фондовом рынке, однако в настоящее время такой сценарий кажется неопределённым. Выводы Deutsche Bank о том, что значительное улучшение ситуации произойдет только после снижения рейтинга одобрения президента в диапазон 30-40%, иллюстрируют взаимосвязь политических процессов и экономических ожиданий. Важное предупреждение заключается в том, что затягивание торгового конфликта может привести к «нелинейным эффектам», вызывающим глубокие и продолжительные спады, подобные тем, что наблюдались во время кризисов 2000, 2008 и 1973 годов.

Такой хаотичный рынок значительно усложняет прогнозирование и заставляет инвесторов искать методы диверсификации и страховки своих портфелей. В долгосрочной перспективе бизнес-модели компаний будут вынуждены адаптироваться к новым реалиям международной торговли и учитывать повышенное влияние государственных политик на цены и издержки. Технологическая и инновационная конкуренция останется ключевым драйвером роста, но темпы развития могут замедлиться под тяжестью тарифного «налога» и связанных с ним рисков. В итоге, ситуация с $800-миллиардным тарифным увеличением представляет собой серьезный вызов для американского фондового рынка и экономической системы в целом. Изменение прогнозов индекса S&P 500 – лишь один из отражений этого процесса, важный для участников рынка сигнал о необходимости переоценки стратегий и ожиданий.

Инвесторам рекомендуется поддерживать гибкость в своих подходах и внимательно следить за развитием торговых отношений и политической обстановки, чтобы минимизировать риски и использовать возможные возможности роста, если торговая конфронтация начнет ослабевать.