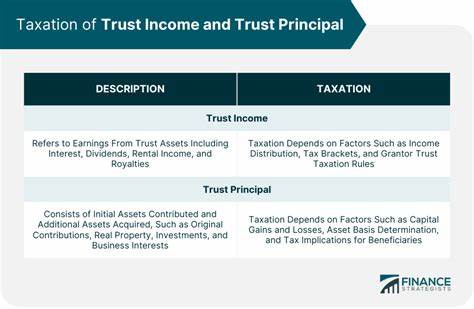

Вопрос о том, кто должен платить налог на доходы доверительного фонда, стал актуальным в последние годы, особенно среди тех, кто заинтересован в вопросах налогообложения, планирования наследства и управления активами. Участие доверительных фондов в финансовом планировании сложно из-за множественных нюансов налогового законодательства. Рассмотрим подробнее, почему этот вопрос стоит обсудить и каковы преимущества и недостатки различных подходов к налогу на доходы доверительных фондов. Прежде всего, важно понять различия между доверительными фондами и личными активами. Доверительный фонд представляет собой юридическое лицо, созданное для управления активами, которые назначены бенефициарам.

Он может быть как ревocable (отзывным), так и irrevocable (неотзывным), и это определяет порядок налогообложения. В случае неотзывного доверительного фонда ответственность за уплату налогов может возложены как на фонд, так и на его создателя или бенефициаров, в зависимости от структуры и условий доверительного соглашения. Одним из основных факторов, который следует учитывать при выборе между уплатой налогов самим собой или доверительным фондом, является различие в налоговых ставках. Налоговые ставки для доверительных фондов, как правило, значительно выше, чем для физических лиц. Например, доверительный фонд может достичь высшей налоговой ставки на доход всего через несколько тысяч долларов, тогда как физические лица могут зарабатывать десятки тысяч и оставаться в более низкой налоговой категории.

Это может означать, что в большинстве случаев выгоднее платить налоги на доходы доверительного фонда из своих личных средств. Это подводит нас к концепции "статуса доверительного грантора". Если доверительный фонд создан как гранторный, это значит, что его создатель сохраняет определенные права, что позволяет ему обойти более высокие налоговые ставки и уплачивать налоги по более низким ставкам как физическое лицо. Эта схема налогового планирования может существенно сократить налоговые обязательства, что делает ее предпочтительной для многих людей. Рассмотрим на примере, как это работает.

Допустим, создатель доверительного фонда владеет несколькими арендными объектами, и он решает создать доверительный фонд для управления этими активами. Если доверительный фонд будет обременён налогами, он может заплатить на порядок больше, чем сам создатель, если тот будет платить налоги самостоятельно. Это связано с тем, что доверительный фонд всё равно будет уплачивать налоги на основе своих доходов, что существенно увеличивает налоговую нагрузку. Существует и другая сторона медали. В некоторых случаях может быть разумно использовать не гранторный доверительный фонд.

Например, если создатель фонда уже находится на высоком уровне налогообложения и не хочет усугублять свою финансовую нагрузку, он может рассмотреть возможность использования не гранторного фонда. В этом случае фонд будет уплачивать налоги самостоятельно, но такая структура также может предоставлять дополнительные ставки налога на прибыль. Поэтому при выборе между гранторным и не гранторным фондом важно учитывать общую финансовую картину и потенциальную налоговую нагрузку. Говоря о налоговых последствиях, важно также учитывать различия в налогообложении на уровне штата. Во многих штатах есть свои законы касательно налогообложения доходов от доверительных фондов.

Поэтому, если вы находитесь в штате с высокими ставками налогов на доход, правильная структура доверительного фонда может значительно помочь в минимизации налоговой нагрузки. Поддержание высоких стандартов налогового планирования также важно для обеспечения соблюдения законодательства. Рядовые правомочия, сохраняемые создателем доверительного фонда, могут ограничить возможности налогового планирования и привести к юридическим последствиям. Например, если создатель доверительного фонда имеет право в любой момент изменить его условия или управлять активами так, как это соответствует его интересам, это может признать фонд гранторным, что в свою очередь повлечет за собой налогообложение на уровне создателя, а не фонда. Важный момент, который следует учитывать при принятии решения о том, кому платить налоги на доходы доверительного фонда, — это вопрос о наследовании и передаче активов.

При создании доверительного фонда правильная структура позволяет минимизировать налоговую нагрузку на наследников и облегчить процесс передачи активов после смерти создателя. Использование гранторного статуса может помочь сохранить ценность активов, минимизировав налоговые обязательства. Чтобы лучше понять баланс между уплатой налогов самим собой или доверительным фондом, рассмотрим ещё один пример. Представьте, что создаётся неотзывной доверительный фонд на сумму 1 миллиона долларов. Если создатель данного фонда решит уплачивать налоги за фонд, то, в зависимости от структуры налогообложения, эта сумма может быстро уменьшиться, что потенциально снизит итоговое наследство.

![9 Best Crypto-Trading Security Software [Antivirus & More] - WindowsReport.com](/images/170D4E05-DF42-4A00-AE55-741082CFE95B)