В последние недели казначейские облигации США вновь привлекли внимание инвесторов и аналитиков благодаря внезапному падению цен, достигшему минимальных значений за последние четыре недели. Это событие вызывает массу вопросов касательно дальнейшей динамики рынка, причин снижения и потенциальных сценариев развития. Казначейские облигации традиционно считаются одним из самых надежных инструментов для сохранения капитала, а их движение сигнализирует не только о состоянии финансовых рынков, но и отражает настроения в экономике в целом. Чтобы понять, как долго и насколько глубоко может продлиться снижение, необходимо рассмотреть комплекс факторов, которые влияют на стоимость этих долговых обязательств. Одним из ключевых инструментов технического анализа является индикатор MACD (Moving Average Convergence Divergence), который на данный момент демонстрирует негативный тренд.

В частности, на дневном графике фьючерсов на сентябрьские казначейские облигации наблюдается так называемый медвежий кроссовер: красная линия MACD пересекла синюю линию сигнала сверху вниз и продолжает движение вниз. Такая картина традиционно воспринимается как сигнал к продаже и подтверждение ослабления ценового тренда. При этом обе линии также постепенно снижаются, что усиливает прогноз по дальнейшему падению. Кроме технических признаков, важную роль играют и фундаментальные экономические условия. Американская экономика в настоящий момент демонстрирует признаки устойчивого роста и поправки после периодов турбулентности.

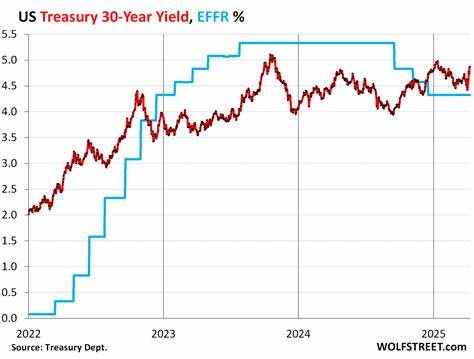

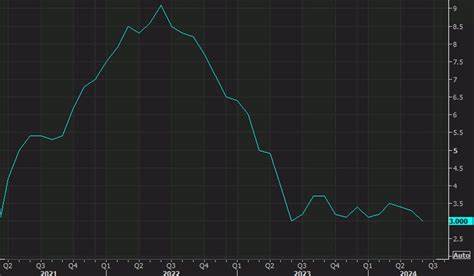

Недавние экономические показатели, такие как уровень занятости, инфляция и потребительские расходы, оказались более оптимистичными, чем ожидали эксперты. Однако, одновременно Федеральный резерв выражает обеспокоенность сохранением высокого уровня инфляции, которую пока не удаётся существенно снизить. Это сказывается на политике центрального банка, который ограничен в возможности снижать ключевые процентные ставки. С экономической точки зрения, высокая инфляция и сохраняющиеся риски подталкивают участников рынка облигаций к продаже долговых инструментов, что ведет к падению их цен. Также заметное влияние оказывают растущие торговые тарифы, которые становятся дополнительным фактором риска для роста стоимости жизни и устойчивого развития экономики.

Торговые ограничения, анонсированные и реализуемые в последнее время, добавляют неопределенности и ожиданий о дальнейшем ускорении инфляционных процессов.Такой комплекс факторов создает неблагоприятную среду для долговых бумаг, которые по своей сути чувствительны к изменениям процентных ставок и макроэкономическим прогнозам. Технические уровни на графике сентябрьских фьючерсов на казначейские облигации указывают на определённые точки, в которых возможны важные изменения в направлении тренда. С текущей поддержкой в районе 112 16/32, падение ниже этого уровня может активизировать дополнительное давление продавцов и привести к достижению нового ценового минимума около отметки 108 и ниже. В то же время, для ограничения рисков потенциальных инвесторов рекомендуется рассматривать уровень сопротивления на 114 16/32, выше которого можно рассчитывать на коррекцию или разворот тренда.

С позиций инвесторов и трейдеров, текущая ситуация представляет собой двоякую картину. С одной стороны, снижение цен на казначейские облигации может открыть возможности для покупки с перспективой на рост в будущем, если экономика замедлится и исчезнут инфляционные угрозы. Однако с другой стороны, последствия продолжающегося повышения ставок и торговых барьеров могут затянуть период снижения, увеличив неопределенность и риски потерь для долгосрочных инвесторов. При этом торговля фьючерсами остается делом высокорисковым, требующим детального понимания финансовых инструментов и собственной терпимости к возможным убыткам. В глобальном контексте казначейские облигации США служат ориентиром для многих финансовых рынков, поэтому изменение их стоимости чревато цепной реакцией для валютных курсов, фондовых индексов и даже сырьевых рынков.

Периоды повышения доходности обращают внимание на опасность экономических замедлений и рост стоимости заимствований как для бизнеса, так и для государства. В итоге, наблюдаемая динамика указывает на возможно более длительный период волатильности и нестабильности на долговом рынке. Аналитики советуют внимательно следить за макроэкономическими новостями, решениями Федерального резерва и изменениями в международной торговой политике. В пределах технического анализа важно также мониторить сигналы индикатора MACD и других трендовых осцилляторов, которые позволяют своевременно реагировать на развороты рынка. Ключевой рекомендацией для инвесторов является строгое управление рисками и избегание излишне агрессивных позиций на фоне высокой неопределенности.

В итоге, падение казначейских облигаций США до четырехнедельных минимумов отражает сложный баланс экономических факторов, текущее нежелание Федерального резерва снижать процентные ставки и возрастание торговых рисков. Несмотря на технические сигналы к продолжению снижения, перспектива может измениться в случае ощутимого снижения инфляционных показателей или изменений в политике Федерального резерва. Ожидается, что долговой рынок останется в напряжении в ближайшие месяцы, требуя от участников практики внимательного анализа и взвешенного принятия решений.