В современном мире инвестирования дивидендные ETF приобрели особую популярность среди тех, кто ищет надежные инструменты для создания стабильного пассивного дохода. Одним из наиболее заметных представителей таких фондов является Schwab U.S. Dividend Equity ETF, более известный под тикером SCHD. Его заслуженная репутация обусловлена не только высоким дивидендным доходом, но и прозрачной структурой, а также доступной стоимостью управления.

Однако возникает важный вопрос: действительно ли SCHD является лучшим выбором для инвесторов, ориентированных на получение стабильного дохода от дивидендов? Чтобы ответить на него, нужно внимательно рассмотреть составляющие и особенности данного ETF, сравнить его с альтернативами и оценить потенциальные риски и плюсы. SCHD — что это за фонд и как он работает SCHD создан с целью инвестирования в акции компаний, которые обеспечивают высокие дивидендные выплаты с устойчивым уровнем роста. Это достигается благодаря отслеживанию Dow Jones U.S. Dividend 100 Index — индекса, который фокусируется на сотне американских компаний с сильными дивидендными традициями и надежной бизнес-моделью.

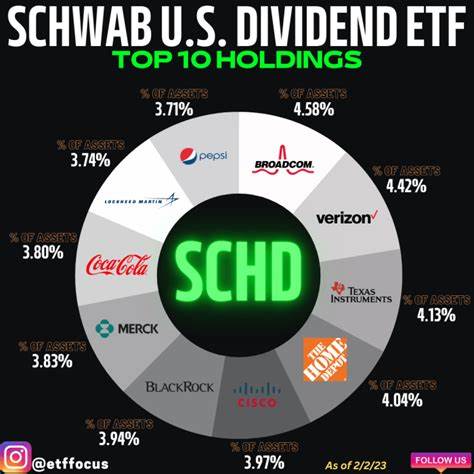

Такой подход гарантирует, что в портфеле фонда присутствуют только те компании, которые демонстрируют прозрачность доходности и устойчивость финансовых показателей. Фонд ориентирован преимущественно на крупные компании с высокими денежными потоками и стабильными прибылью на протяжении длительного времени. Такое позиционирование помогает снизить риски, связанные с экономическими колебаниями, поскольку надежные корпорации способны легче преодолевать кризисные периоды без существенных потерь для инвесторов. Структура и состав фонда SCHD Важной особенностью SCHD является его умеренная концентрация портфеля. Топ-10 компаний фонда составляют около 40% всех активов, что позволяет обеспечить диверсификацию, но при этом создать значимую экспозицию в лидирующих секторах экономики.

Среди крупнейших позиций — такие представители как Texas Instruments, Cisco Systems, ConocoPhillips, Chevron, Merck & Co., AbbVie, Altria Group, Home Depot, Verizon Communications и Coca-Cola. Такой набор акций свидетельствует о сбалансированном охвате как технологического, так и энергетического, фармацевтического и потребительского секторов, что в целом обеспечивает стабильность и предсказуемость прибыли. Дивидендная доходность SCHD Один из важнейших критериев выбора дивидендного ETF — уровень дивиденда. SCHD выделяется своим показателем, который на сегодняшний день составляет около 3.

9%. Это существенно выше средней доходности рынка, например, дивидендной доходности индекса S&P 500, которая обычно колеблется в районе двукратного меньшего значения. Более того, средний уровень дивиденда SCHD за последние пять лет стабильно удерживался на высоком уровне, что свидетельствует о надежности и долгосрочной устойчивости выплат. Низкая стоимость управления и её влияние на доходность Важным преимуществом SCHD является минимальный уровень комиссии за управление, который составляет всего 0.06%.

Это одно из самых низких значений среди аналогичных фондов, ориентированных на дивидендные стратегии. Благодаря этому инвесторы сохраняют большую часть своих доходов и могут рассчитывать на более эффективное капиталовложение. Для сравнения, многие схожие ETF взимают комиссии, превышающие 0.2%, что со временем существенно снижает общую доходность вложений. Как SCHD вписывается в стратегию диверсифицированного портфеля Несмотря на вышеупомянутые достоинства, SCHD не является максимально диверсифицированным инструментом.

По сравнению с более широкими рыночными фондами он предлагает менее широкий охват компаний, что может немного повышать риски, связанные с концентрацией в определенных индустриях. Поэтому аналитики рекомендуют рассматривать SCHD как дополняющий элемент в инвестиционном портфеле, а не основную ставку. В комбинации с индексными фондами и другими типами активов он способен обеспечить более сбалансированную доходность и снизить общую волатильность. Кому подходит инвестирование в SCHD Фонд идеально подойдет тем собирателям дивидендного дохода, кто ценит стабильность, прозрачность и сравнительно низкие риски. Часто это инвесторы, ориентированные на долгосрочное накопление капитала с регулярным получением пассивного дохода, особенно пенсионеры или лица, планирующие постепенный выход на пенсию.

Наличие в портфеле таких консервативных, а в то же время доходных товаров, позволяет формировать сбалансированное финансовое будущее, не предполагая значительных рыночных рисков. Сравнение с другими дивидендными ETF Среди главных конкурентов SCHD можно отметить такие фонды, как Vanguard Dividend Appreciation ETF (VIG) и iShares Select Dividend ETF (DVY). Каждый из них обладает своими уникальными особенностями по диверсификации, структуре портфеля и уровню расходов. Например, VIG делает акцент на компаниях с ростом дивидендов, но часто с более низкой текущей доходностью, в то время как DVY ориентирован на выделение компаний с высокими дивидендами, но иногда с большим уровнем волатильности. SCHD удается объединить баланс между стабильными выплатами и умеренной диверсификацией, что делает его оптимальным вариантом для инвесторов, желающих получить как пассивный доход, так и относительную защиту капитала.

Риски и подводные камни Несмотря на привлекательные характеристики, SCHD, как и любой другой фонд, несет определенный уровень риска. Так как в топ-10 входят компании из энергетического и телекоммуникационного секторов, присутствует повышенная зависимость от развития этих отраслей и экономической ситуации в целом. Например, изменения в нефтяных ценах могут повлиять на нефтяные компании фондового портфеля, вызывая колебания стоимости ETF. К тому же, в периоды экономических спадов дивидендные выплаты могут снижаться, что уменьшит и доходность SCHD. Для уменьшения подобных рисков важно проводить диверсификацию активов и регулярно анализировать состояние рынка.

Заключение Schwab U.S. Dividend Equity ETF (SCHD) представляет собой мощный инструмент для инвесторов, которые хотят получать стабильные дивиденды при умеренном уровне риска и минимальных затратах на управление. Его комбинация высоких дивидендов, надежных компаний и низких комиссий делает SCHD привлекательным дополнением к диверсифицированному инвестиционному портфелю. Однако, несмотря на все преимущества, этот фонд лучше рассматривать как элемент комплексной стратегии, а не единственный выбор.

Инвесторы должны учитывать специфику своего финансового положения и риск-профиля, а также дополнительно анализировать альтернативные фонды для достижения наилучших результатов. В конечном итоге, SCHD может стать ключевым игроком в построении пассивного дохода, но только при правильном подходе и грамотном использовании в составе более широкого портфеля.