Американский фондовый рынок в последнее время демонстрирует неоднозначную картину, отражая смешанные настроения среди инвесторов, которые с нетерпением ожидают важных экономических показателей и корпоративной отчетности. Фьючерсы на основные индексы США на фоне предстоящих данных по инфляции и результатов прибыльности компаний показывают разнонаправленную динамику, что указывает на неопределенность и осторожность в рыночных ожиданиях. Такой фон обусловлен рядом факторов, влияющих на экономическую ситуацию и настроение участников торгов. Одним из ключевых элементов, на которые сегодня обращают внимание инвесторы, являются данные по инфляции за июнь. Из опубликованных показателей видно, что годовой уровень инфляции вырос на 2,7%, что соответствует прогнозам экономистов и немного превышает показатель предыдущего месяца, составлявшего 2,4%.

В то же время базовый уровень инфляции, исключающий наиболее волатильные категории, такие как продукты питания и энергия, оказался чуть ниже ожидаемых 3%, остановившись на отметке 2,9%. Такая динамика говорит о сохраняющейся умеренной инфляции, но с тенденцией к росту, особенно в сферах, затронутых тарифными перегрузками. Особое внимание вызывают сегменты рынка, тесно связанные с импортом и тарифами, такие как игрушки, мебель, бытовая техника и одежда. Здесь зафиксирован рост цен, что сигнализирует о начале процесса переноса увеличенных затрат на импорт в конечные розничные цены для потребителей. Экономисты предупреждают, что данный процесс может стать причиной дальнейшего роста цен, особенно в автомобильной промышленности, и усложнить задачи Федеральной резервной системы по смягчению денежно-кредитной политики через снижение процентных ставок.

Рынок акций отреагировал на эти данные неоднозначно. Технологичный Nasdaq сумел показать рост и повыситься до новых максимумов, поддерживаемый сильным подъёмом акций Nvidia. Компания получила одобрение от властей США на возобновление продаж своих чипов в Китай, что положительно сказалось на стоимости её акций. В то же время индекс Dow Jones ощутил снижение почти на 1%, а S&P 500 по итогам сессии ушёл в минус, несмотря на первые часы торговли, когда он демонстрировал рекордные значения. Обратной стороной такой рыночной картины стала смешанная корпоративная отчетность, которая стартовала в текущем квартале.

Крупные банки, такие как JPMorgan Chase, Wells Fargo и Citigroup, опубликовали результаты, превзошедшие ожидания по прибыли, однако были и некоторые предостережения. Wells Fargo, например, понизил прогноз по доходам от процентных ставок, что вызвало распродажи на рынке акций банка. Аналитики отмечают, что текущий сезон отчетности, вероятно, станет одним из самых слабых с середины 2023 года, отчасти из-за влияния тарифов и растущих затрат компаний. Рынок также отметил важные корпоративные события. Так, The Trade Desk официально войдет в индекс S&P 500, что обычно оказывается положительным фактором для цены акций.

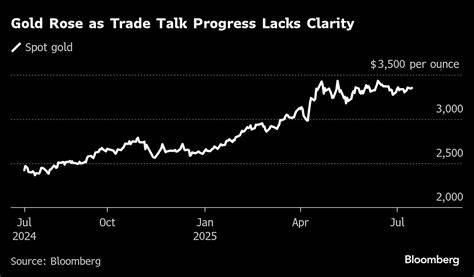

Nvidia, помимо анонса восстановления продаж H20 GPU, демонстрирует уверенный рост, отражая надежды инвесторов на укрепление позиций на рынке полупроводников. В то же время акции таких компаний, как Ericsson и Newmont, испытывают давление, вызванное неподтверждёнными изменениями в тарифной политике и кадровыми перестановками соответственно. Дополнительный импульс рынкам придаёт инфляционная политика и торговые переговоры. Недавно президент США Дональд Трамп объявил о новом соглашении с Индонезией, предусматривающем тарифы на импорт её товаров на уровне 19%, что ниже изначально предложенных 32%. Такие меры создают определённую нестабильность, но также и возможности для перераспределения потоков товаров и инвестиций, что внимательно отслеживают игроки фондового рынка.

С технической точки зрения, рост доходности 10-летних казначейских облигаций до 4,485% усиливает напряжённость, поскольку влияют на стоимость заимствований для компаний и потребителей. Более высокая доходность традиционно воспринимается как сигнал возможного ужесточения монетарной политики и индикатор экономической неопределённости. Влияние тарифов и ожиданий дальнейшего их роста остаётся главным фактором, сдерживающим оптимизм на рынке. Рост цен на отдельные категории товаров указывает на то, что компании вынуждены переносить эти расходы на конечных покупателей, что сдерживает потребительский спрос и ограничивает потенциал экономического роста. По мере приближения политики Федеральной резервной системы становится всё яснее, что снижение ставок в ближайшее время маловероятно, что может оказать давление на фондовый рынок.

Инвесторы, в свою очередь, продолжают диверсифицировать портфели, ориентируясь на секторы с большей защитой от инфляции и тарифных рисков. Технологический сектор, несмотря на колебания, по-прежнему остается в фокусе внимания благодаря инновациям и потенциалу долгосрочного роста. Компания MP Materials, заключившая контракт с Apple на поставку магнитов, производимых в США, стала заметным бенефициаром последнего рыночного ралли, что также отражает важность локализации производства и развития стратегических отраслей в условиях глобальной неопределённости. В целом, текущая ситуация на американском фондовом рынке характеризуется сложным балансом между ростом отдельных секторов и общим давлением внешних экономических и политических факторов. Ожидания данных по инфляции и корпоративной отчётности остаются ключевыми драйверами, формирующими настроения инвесторов.

Несмотря на осторожность, сохраняется потенциал для продолжения роста особенно в технологиях и стратегически важных отраслях, при условии, что негативные факторы, связанные с тарифами и политикой ФРС, не приведут к серьезным экономическим потрясениям. Инвесторам рекомендуется внимательно следить за изменениями макроэкономических индикаторов, новостями о торговых соглашениях и корпоративных прогнозах, чтобы своевременно адаптироваться к быстро меняющимся рыночным условиям. Комплексный анализ последних событий позволяет сделать вывод о том, что несмотря на смешанные сигналы, фондовый рынок США остается одной из наиболее важных и динамичных площадок в мире, требующих вдумчивого и стратегического подхода к инвестированию.