В последние годы геополитические риски стали важным фактором, существенно влияющим на стабильность и риск-профили глобально системно важных банков (ГСИБ). Обострение международной напряженности, в частности ухудшение отношений между США и Китаем, а также военные конфликты, такие как вторжение России в Украину, создали новую реальность для финансового мира. В условиях глобализации и взаимозависимости экономик банки сталкиваются с множеством вызовов, которые могут угрожать их финансовой устойчивости. Геополитическая напряженность вызывает серьезные финансовые риски для банковского сектора, приводя к резкому изменению потоков капитала и изменению условий кредитования. Например, в недавнем отчете Международного валютного фонда (МВФ) сообщается о 15-процентном снижении двусторонних инвестиций и банковских претензий между США и Китаем.

Это снижение является показателем растущих рисков, связанных с пересечением границ, которые могут привести к финансовой фрагментации, увеличению рисков рефинансирования долгов и росту затрат на финансирование для банков. Кредитные дефолтные свопы (CDS) служат важным индикатором рисков дефолта, предлагая понимание кредитоспособности банков. Спреды CDS отражают стоимость страхования от потенциальных убытков в случае дефолта банка. По мере увеличения геополитических рисков, банки с высокой степенью экспозиции к конфликтным регионам сталкиваются с повышенными кредитными рисками, что ведет к увеличению спредов CDS. Это обстоятельство подчеркивает важность понимания влияния геополитических напряженностей на дефолтные риски как ГСИБ, так и не ГСИБ аналогичного размера.

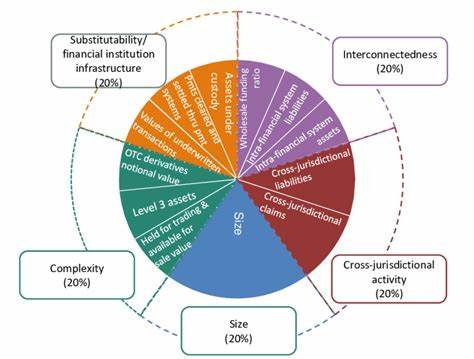

Для классификации ГСИБ используется система, описанная Банком международных расчетов (БМР), которая основывается на нескольких критических критериях, таких как транснациональная активность, взаимозависимость, размер, заменяемость и сложность. Каждый из этих критериев имеет равнозначное значение, и банк, набравший 130 базисных пунктов или более, получает статус ГСИБ. БАНКи с более высокими оценками входят в более высокие категории, что подразумевает более строгие требования к капиталу. Недавние исследования, проанализировавшие уникальный набор данных, включающий ежемесячные данные по CDS для 46 банков из 10 стран с января 2012 года по ноябрь 2023 года, установили значительные различия в реакции ГСИБ и не ГСИБ на изменения геополитического риска. В ходе исследования выяснили, что геополитические риски неравномерно влияют на спреды CDS, показывая, что ГСИБ, как правило, имеют меньшие спреды, чем не ГСИБ, в условиях восходящей геополитической напряженности.

Практика показывает, что в условиях повышенных геополитических рисков ГСИБ часто имеют более низкие спреды CDS по сравнению с не ГСИБ. Это может быть обусловлено тем, что ГСИБ воспринимаются как «слишком большие для банкротства», что вызывает у инвесторов ожидания о возможной помощи со стороны правительства в кризисных ситуациях. Напротив, не ГСИБ, не обладая таким же уровнем поддержки, могут сталкиваться с повышением спредов CDS в ответ на рост геополитических рисков, что указывает на увеличение их дефолтных рисков. Анализ показывает, что при возникновении геополитических шоков, — таких как аннексия Крыма Россией в 2014 году и террористические атаки в Париже в 2015 году, — ГСИБ демонстрируют более низкие спреды CDS по сравнению с не ГСИБ. Это говорит о том, что ГСИБ пользуются имплицитными правительственными гарантиями, которые уменьшают их воспринимаемые риски дефолта в периоды нестабильности.

Кроме того, опасения, связанные с моральным риском, также становятся важным аспектом в контексте статуса ГСИБ. В то время как предположение о поддержке со стороны правительства может способствовать стабильности, оно же может поощрять ГСИБ к более рискованным финансовым практикам, зная, что в случае необходимости они могут рассчитывать на помощь. Это, в свою очередь, ставит под угрозу общую финансовую стабильность. Ситуация требует тщательного регулирования со стороны властей. Политикам необходимо учитывать возможные системные риски и дефолты не ГСИБ, которые могут стать более вероятными в условиях растущей геополитической напряженности.

Необходимы более строгие меры по регулированию и управлению рисками, чтобы минимизировать негативные последствия, исходящие от ГСИБ, и обеспечить финансовую стабильность в условиях глобальных кризисов. При таком подходе важно не только сосредоточиться на спредах CDS в качестве индикатора риска дефолта, но и учитывать широкий контекст и дополнительные меры, способные указать на возможные проблемы. Понимание различий в рисках между ГСИБ и не ГСИБ предоставляет более полную картину сложной динамики финансового рынка. Таким образом, нынешняя экономическая и геополитическая обстановка ставит перед банковским сектором множество вызовов. ГСИБ, обладая большей устойчивостью к внешним шокам, должны одновременно учитывать системы управления рисками, чтобы снизить возможные неоправданные ожидания со стороны рынка.

Не ГСИБ, напротив, нуждаются в более комплексных стратегиях управления рисками, чтобы выжить в условиях растущей геополитической напряженности. Перспектива предотвращения финансовых катастроф и защита глобальной экономической стабильности требует скоординированного подхода как со стороны банков, так и со стороны регулирующих органов. Только активные действия и четкое понимание взаимосвязей между геополитическими и кредитными рисками помогут создать более безопасный и устойчивый финансовый ландшафт в будущем. В конечном счете, важно помнить, что в условиях глобализации экономики каждая крупная финансовая опасность может затрагивать не только отдельные банки, но и всю мировую финансовую систему.