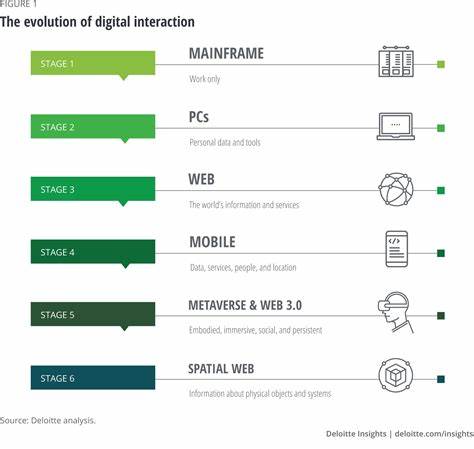

В последние несколько лет мир финансовых технологий переживает настоящую революцию. Искусственный интеллект, блокчейн и мобильные приложения становятся неотъемлемой частью нашего повседневного взаимодействия с деньгами. В центре этой трансформации стоят платёжные технологии, или PayTech, которые меняют правила игры не только для бизнеса, но и для потребителей. В этой статье мы рассмотрим, как PayTech изменяет платёжный ландшафт и какие тренды определяют будущее финансов. Начнём с того, что платёжные технологии охватывают широкий спектр решений, которые упрощают, автоматизируют и делают более безопасными процесс осуществления транзакций.

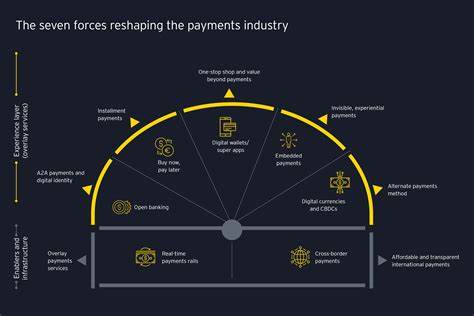

От электронных кошельков до платёжных систем на основе блокчейна, PayTech развивается стремительными темпами. Это обусловлено не только увеличением числа онлайн-покупок, но и предпочтениями потребителей, которые ищут более удобные и безопасные способы совершения платежей. Одним из главных факторов, способствующих росту сектора PayTech, является технологическая адаптация компаний. По данным отчёта EY, многие организации стремятся интегрировать решения в области PayTech в свои бизнес-процессы, что позволяет им улучшить пользовательский опыт. Это требует не только внедрения новых технологий, но и пересмотра существующих бизнес-моделей.

В результате мы наблюдаем появление новых отраслей и секторов, которые работают в тесном взаимодействии с платёжными системами. Одним из ярких примеров является рост популярности электронных кошельков. Такие платформы, как PayPal, Яндекс. Деньги и другие, значительно упростили процесс проведения финансовых операций. Сегодня пользователи могут моментально переводить деньги, оплачивать покупки в интернете или же в физических магазинах, просто приложив свой смартфон к терминалу.

Это не только экономит время, но и делает оплату более безопасной благодаря использованию технологий шифрования и многоуровенной аутентификации. Важным моментом в развитии PayTech является появление технологий на основе блокчейна. Они предлагают решения, которые обеспечивают прозрачность, безопасность и скорость обработки транзакций. Криптовалютные платёжные системы не только позволяют пользователям пересекать границы без необходимости конвертации валют, но и минимизируют комиссии, которые часто взимаются традиционными финансовыми институтами. Это особенно актуально для международной торговли, где снижение затрат на транзакции может существенно сказаться на прибыли.

Тем не менее, несмотря на все преимущества, с которыми приходят новые технологии, остаются и определённые риски. Например, с увеличением числа цифровых платёжных решений возрастает и угроза кибератак. Финансовые учреждения и компании, работающие в сфере PayTech, должны уделять особое внимание безопасности данных и защите своих клиентов от мошенничества. В этом контексте регулирующие органы и правительства также играют важную роль, разрабатывая новые правила и нормы для обеспечения безопасной экосистемы. Среди ключевых трендов, наблюдаемых в PayTech, стоит отметить рост популярности BNPL (Buy Now, Pay Later) – «Купи сейчас, плати позже».

Эта бизнес-модель позволяет потребителям совершать покупки, не выплачивая полную сумму сразу, а делая небольшие платежи в течение определённого периода. Это особенно актуально в условиях экономической нестабильности, когда люди стремятся оптимизировать свои финансовые расходы. Однако эксперты предупреждают о необходимости разумного подхода к использованию таких услуг, чтобы не оказаться в долговой яме. Также стоит упомянуть о росте интереса к альтернативным методам платежей, включая криптовалюты и стейблкоины. Эти финансовые инструменты становятся всё более распространёнными, и многие компании начинают принимать их как способ оплаты.

Однако с введением новых технологий возникает необходимость в создании гармонизированных регуляций на глобальном уровне, чтобы обеспечить защиту потребителей и стабилизировать рынок. Технологии также помогают бизнесу лучше понимать поведение своих клиентов. Сбор и анализ данных позволяют компаниям адаптировать свои предложения и стратегии. Например, анализируя привычки покупок, компании могут предлагать персонализированные предложения и акции, что в свою очередь увеличивает лояльность клиентов. Таким образом, платёжные технологии становятся не просто инструментом для проведения транзакций, но и важным элементом стратегического управления.

Ещё одним важным аспектом является интеграция платёжных технологий в существующие экосистемы. Традиционные банки и новички в мире финансов испытывают давление со стороны финтех-компаний, которые предлагают более быстрые и эффективные решения. В результате многие финансовые учреждения начали активно инвестировать в разработку собственных платёжных решений или же сотрудничать с финтех-компаниями. Это создает уникальные синергии, которые могут привести к созданию новых решений и услуг, отвечающих потребностям современного потребителя. Таким образом, платёжные технологии становятся одной из главных движущих сил изменений в финансовом секторе.

Нынешний ландшафт платёжных систем активно преображается, что создаёт как возможности, так и вызовы. Независимо от того, как будут развиваться события, очевидно одно: компании и потребители должны быть готовы к кардинальным изменениям в сфере PayTech. В конечном счёте, будущее финансов будет определяться тем, насколько эффективно и безопасно будут работать платёжные технологии, что, несомненно, продолжит оказывать влияние на наше повседневное финансовое взаимодействие.