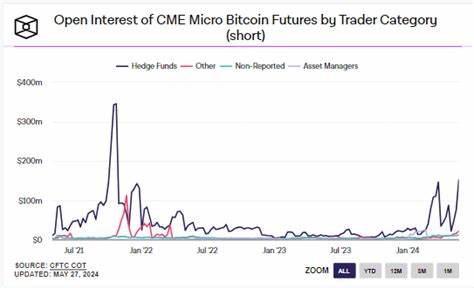

В последние месяцы мир криптовалют вновь стал аренной для споров и дебатов, и похоже, что хедж-фонды приняли свою самую крупную медвежью позицию в условиях рынка с момента начала 2021 года. Согласно недавнему отчету на CryptoSlate, это свидетельствует о нарастающем пессимизме среди инвесторов и о том, как они воспринимают будущие перспективы биткойна. Хедж-фонды, известные своим агрессивным подходом к инвестициям, имеют возможность манипулировать рынком, и их действия имеют значительное влияние на стоимость активов. Их недавние продажи микрофьючерсов на биткойн, предложенные Чикагской товарной биржей (CME), показывают, что многие крупные игроки на рынке ожидают падения цен на главную криптовалюту. Это довольно важная новость, так как она отражает изменения в настроениях и ожиданиях инвесторов.

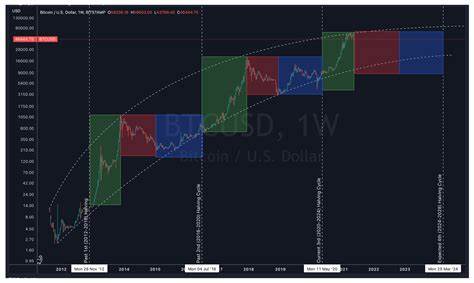

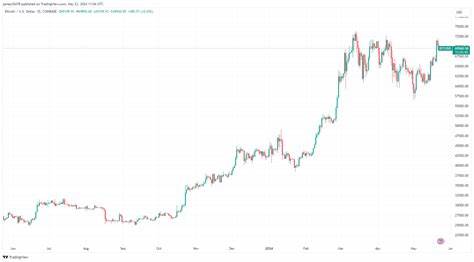

С момента своего пика в 2021 году, когда биткойн достиг исторического максимума около 64 000 долларов, его цена колебалась и испытывала значительное давление. В последний раз, когда хедж-фонды занимали столь медвежью позицию, рынок уже находился в состоянии высокой волатильности, и все это привело к обострению наблюдаемой нестабильности цен. Настоящая причина медвежьего настроя на рынке криптовалют может быть связана с комплексом факторов. Во-первых, мы видим растущее беспокойство по поводу регуляторных мер со стороны правительств разных стран. Запреты на криптовалюты в некоторых юрисдикциях, а также неопределенность относительно будущего правил игры для индустрии в целом, вызывают беспокойство у инвесторов.

Хедж-фонды, стремясь защитить свои активы и минимизировать риски, вероятно, решили, что лучше занять медвежью позицию на жизненно важном рынке, который они когда-то считали перспективным. Во-вторых, экономическая ситуация в мире продолжает оставаться сложной, и многие инвесторы рассматривают биткойн как актив рискованного характера. Экономическая неопределенность, вызванная пандемией, энергетическим кризисом и инфляцией, только усиливает медвежьи настроения. При этом многие хедж-фонды решают оставить средства в более стабильных и предсказуемых активах, избегая рискованных вложений в криптовалюту. Необходимо отметить, что медвежья позиция инвесторов может также быть следствием технического анализа и объяснений логики, а не только эмоциональных побуждений.

Специалисты на рынке отмечают наличие нескольких ключевых уровней поддержки и сопротивления, которые, по их мнению, указывают на потенциальное дальнейшее падение цен на биткойн. На фоне этого хедж-фонды, обладая немалым опытом, решили воспользоваться предполагаемыми возможностями для получения прибыли от падения цен. Позиция хедж-фондов на рынке криптовалют также может указывать на изменения в динамике инвестирования в целом. Прежде всего, это подчеркивает, что даже в мире высоких технологий и инноваций, секрет успешного инвестирования по-прежнему заключается в понимании рыночных условий и адекватной оценке рисков. Хедж-фонды сознательно принимают позиции против общих настроений, подчеркивая свое стремление к анализу данных и деланию выводов на основе фактов, а не гласных заявлений или горячих новостей о рынке.

Кроме того, такая медвежья риторика может возникать на фоне других тенденций, наблюдаемых на рынке. Например, внедрение новых технологий и протоколов в пространствах DeFi и NFT диктует новые условия для крипторынка. Инвесторы, как правило, обращают свое внимание на новые и более графически привлекательные альтернативы, оставляя более устаревшие и «дежурные» активы, такие как биткойн, на второстепенных позициях. Это создает постоянное давление, связывая медвежью позицию хедж-фондов с общими тенденциями в пространстве криптовалют. Что ж, где же может находиться свет в конце туннеля? Возможность будущего роста рынка, возможно, заключается в том, что медвежья позиция сейчас позволяет хедж-фондам зарекомендовать себя как дальновидные инвесторы и создать запасы для приобретения активов по более выгодным ценам в будущем.

К тому же, рынок криптовалют, как показывает практика, довольно подвижен, и даже небольшие изменения могут вызвать значительные колебания цен. Поэтому стоит ожидать, что хедж-фонды могут также быстро сменить позицию, если увидят, что условия для бычьего рынка начинают формироваться. На основе всего вышесказанного видно, что медвежья позиция хедж-фондов относительно микрофьючерсов на биткойн была принятой стратегией в ответ на сложные реалии и чрезмерную неопределенность, существующую сейчас в криптовалютном пространстве. Тут важно помнить, что рынок всегда остается подвижным, и даже самые решительные позиции могут меняться в любой момент. Итак, похоже, что хедж-фонды, в первую очередь, подстраивают свои стратегии под текущие тенденции на рынке.

Способность принимать осознанные и даже контртрендовые решения может стать важным преимуществом для инвесторов в долгосрочной перспективе. Интересно будет наблюдать, как эта медвежья позиция отразится на общей динамике рынка биткойна и криптовалют в ближайшие месяцы.