Недавние события на финансовых рынках США привлекли повышенное внимание инвесторов, аналитиков и экономистов по всему миру. Рынок гособлигаций США, традиционно считающийся одним из самых устойчивых и ликвидных сегментов мировых финансовых рынков, показал значительный рост, что напрямую связано с публикацией данных о замедлении темпов прироста занятости в американской экономике. Эта тенденция усилила ожидания возможного снижения процентных ставок Федеральной резервной системой (ФРС), что повлияло на инвесторов и их стратегию размещения капитала.Замедление роста числа рабочих мест стало ключевым индикатором в оценке текущего состояния экономики США и ее перспектив. По итогам последнего месяца впервые за долгое время был зафиксирован более умеренный прирост занятости, что указывает на ослабление экономической активности и возможное замедление темпов роста национальной экономики.

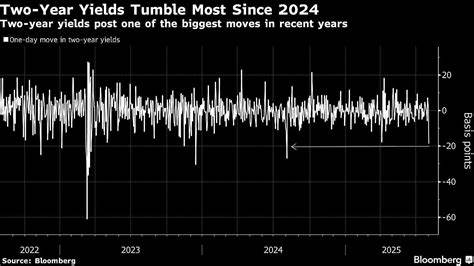

Данный фактор стал своеобразным сигналом для рынка, учитывая, что ФРС принимает решение о монетарной политике в первую очередь на основе показателей рынка труда и инфляционных ожиданий.Рост доходности американских гособлигаций часто бывает связан с улучшением экономических показателей, однако в настоящем случае ситуация была иной. Обратная динамика — снижение доходности по облигациям — объясняется тем, что инвесторы начали активно вкладываться в долгосрочные казначейские бумаги в ожидании того, что более мягкая политика ФРС приведет к снижению ставок и созданию благоприятных условий для долгового рынка. В условиях снижения темпов найма рабочей силы появляется предпосылка для Федеральной резервной системы не ужесточать кредитно-денежную политику, а наоборот — снизить базовые процентные ставки для поддержания экономической стабильности и стимулирования дальнейшего роста.Механизм влияния замедления темпов занятости на денежно-кредитную политику достаточно прост.

Рынок труда является одним из главных драйверов экономической активности и одновременно индикатором инфляционных процессов. Если занятость растет слишком быстро, это может давить на уровень оплаты труда и в итоге вызывать ускорение инфляции. В противоположной ситуации, если прирост рабочих мест замедляется, инфляционное давление снижается, и у регулятора появляется возможность изменить курс в сторону смягчения денежно-кредитной политики.Развитие ситуации подтолкнуло трейдеров и инвесторов к активному пересмотру своих стратегий. Увеличение покупок американских гособлигаций отражает повышение спроса на надежные и ликвидные активы в условиях неопределенности.

Это накапливает давление на снижение их доходности, что одновременно снижает затраты заёмщиков и создаёт предпосылки для изменения направления монетарной политики. Более того, снижение доходности гособлигаций США зачастую сигнализирует и о росте рисков рецессии, так как инвесторы в поисках безопасности предпочитают размещать средства в гособлигациях, снижая спрос на более рисковые активы.Параллельно с рынком облигаций, на фондовом рынке можно наблюдать смешанные тенденции. Рост акций технологического сектора, подстегнутый позитивными прогнозами отдельных компаний, таких как Nvidia, сочетается с осторожностью инвесторов относительно макроэкономического фона. Весьма показательным является и динамика фондовых индексов, которые под давлением различных факторов демонстрируют волатильность, отражая баланс между оптимизмом относительно перспектив технологического сектора и опасениями по поводу общего замедления экономического роста.

При этом аналитики отмечают, что политика ФРС остается предметом активных дискуссий. В открытых документах и комментариях представителей Федерального резервного банка ясно прослеживается разделение мнений о целесообразности проведения новых снижеия процентных ставок в ближайшем будущем. Одни представители считают необходимым сохранять текущий уровень ставок для сдерживания инфляционных рисков, другие видят в замедлении занятости сигнал к подготовке к поэтапному снижению ставок с целью поддержки экономики.Важно учитывать и внешние факторы, влияющие на монетарную политику и рынок казначейских облигаций. Например, ситуация в мировой экономике, геополитическое напряжение и торговые отношения оказывают дополнительное давление на финансовые рынки.

В частности, осторожность инвесторов в отношении рисковых активов стимулирует рост спроса на американские гособлигации как на «убережище» от волатильности. В итоге, рыночные тенденции складываются под воздействием множества взаимосвязанных факторов, что требует внимательного и глубокого анализа для правильной интерпретации сигналов и прогнозирования дальнейших изменений.В перспективе можно ожидать, что если следующие статистические данные продолжат демонстрировать умеренный рост экономики и ослабление динамики рынка труда, Федеральная резервная система будет вынуждена принимать меры по снижению процентных ставок. Это может стать выгодным для бизнеса и потребителей за счёт удешевления кредитных ресурсов, но при этом существует риск формирования новых инфляционных разрывов в долгосрочном периоде. Баланс между поддержанием экономического роста и контролем инфляции продолжит оставаться ключевым вызовом для регулятора.

В итоге, текущая ситуация на рынке американских гособлигаций — это не только отражение состояния экономики, но и индикатор ожиданий участников рынка относительно будущей политики ФРС. Инвесторы внимательно следят за новыми данными по занятости и инфляции, а также за заявлениями представителей центрального банка, чтобы своевременно адаптировать свои инвестиционные стратегии и минимизировать риски. Рост рынка облигаций на фоне замедления темпов прироста рабочих мест демонстрирует, насколько сильно взаимосвязаны экономические индикаторы и денежно-кредитная политика в условиях глобальной нестабильности.Для всех, кто интересуется финансовыми рынками и инвестированием, нынешняя ситуация предоставляет важные уроки и стимулы для глубокого понимания макроэкономических процессов. Глобальная экономика продолжает испытывать давление с разных сторон, и успешное ориентирование в таких условиях требует постоянного мониторинга ключевых показателей и готовности к гибким действиям.

США как крупнейшая экономика мира и эмитент резервной валюты выполняет в этом процессе лидирующую роль, во многом задавая тон другим странам и рынкам.Таким образом, рост американских гособлигаций на фоне замедления роста занятости и повышенных ожиданий снижения процентных ставок ФРС — это сложный, многогранный процесс, отражающий как текущую экономическую ситуацию, так и прогнозы на ближайшее будущее. Инвесторам, экспертам и политикам предстоит внимательно следить за дальнейшим развитием событий, чтобы принимать обоснованные решения и способствовать стабилизации и развитию мировой экономики.